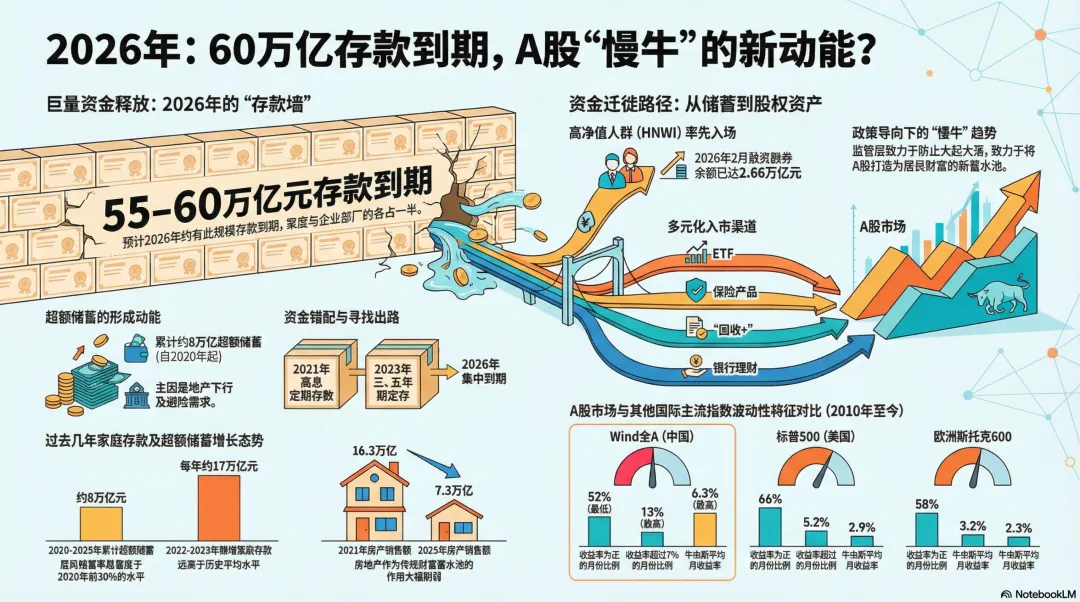

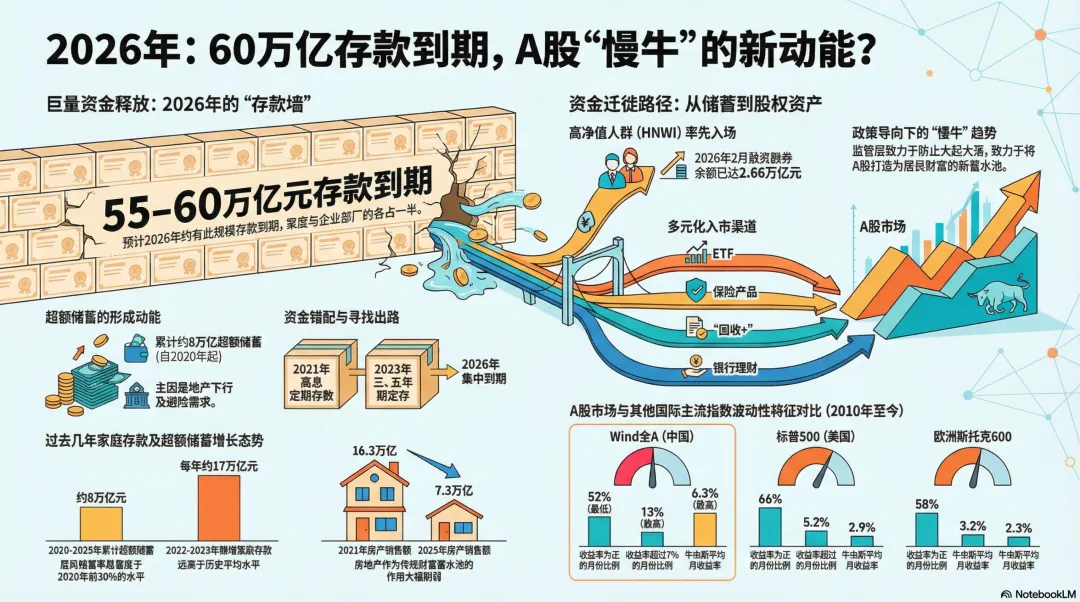

瑞银研报-深度解析55万亿到期储蓄如何重塑A股生态,蓄势待发的“慢牛”与资金迁徙路径全透视瑞银最新数据显示,2026年中国银行业预计有55-60万亿元储蓄到期(居民与企业各占一半),规模相当于A股总市值的近一半。这批“超额储蓄”源于2020年后债券收益率下行、地产低迷及股市震荡的叠加效应。尽管当前市场情绪温和,但资金向权益资产迁移的序幕已然拉开。

一、资金蓄水池:到期储蓄从何而来?

高息存款集中到期

2021年五大行五年期定存利率达2.75%,同期国债、城投债收益率均超4%,吸引大量资金锁定长期存款。这批存款将于2026年集中到期,形成短期流动性洪峰。地产与权益资产哑火

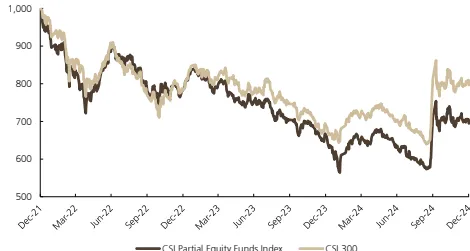

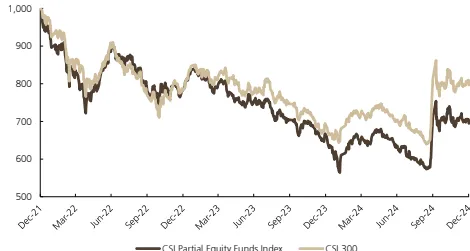

2021-2024年,新房销售额从16.3万亿骤降至7.3万亿,居民财富锚点缺失;同期主动基金跑输沪深300指数10个百分点,67%的产品未能跑赢基准,进一步推高储蓄倾向。预防性储蓄居高不下

2020-2025年居民储蓄率均值为32.5%,较疫情前提升2.5个百分点,累积超额储蓄达8万亿元。

二、资金流向初现端倪:散户入场温和,高净值群体成主力

市场活跃度指标回暖

结构分化揭示资金属性

监管层定调“慢牛”

证监会明确“坚决防止市场大起大落”,新华社呼吁“长牛而非疯牛”,政策引导下,市场波动率有望收敛。

三、迁徙路径图:直连与迂回并进

直接渠道:ETF与主动基金分化

间接渠道:保险与理财“固收+”

四、投资启示:布局成长与周期双主线

瑞银建议超配电子、通信、非银金融、国防军工、有色金属、化工及电力设备。逻辑在于:

💎 总结:资金迁徙非一日之功,但方向已明

55万亿到期储蓄如同悬河之水,其流入权益市场的速度取决于赚钱效应与政策引导的共振。当前市场更似“高净值资金打头阵、散户逐步跟进”的渐进式慢牛。对于投资者而言,保持耐心、聚焦结构性机会,或是穿越周期的最佳策略。