我们致力于为液化天然气(LNG)及能源市场广大从业者、投资者及行业观察者提供深度的行情分析和前沿行业趋势解读。特色在于深耕产业细节,力求为您提供主流报道之外更具针对性的市场观察与分析视角,成为您把握市场脉动的重要补充。

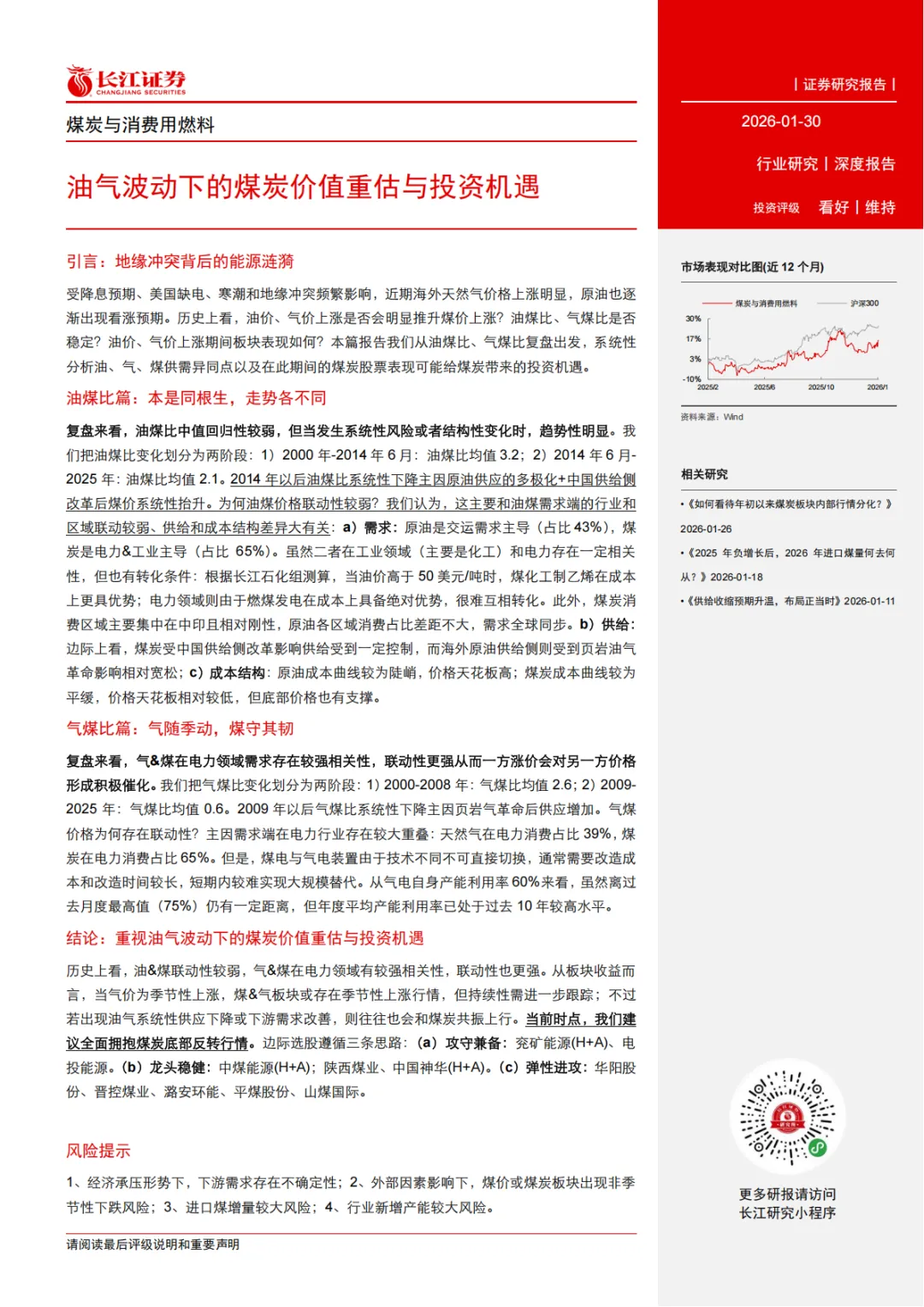

本期文章: 『研报』天然气成本曲线的结构性特征与价格形成机制研究

『调研』一月狂飙38%!寒潮与库存下降共振,欧洲天然气价格势将创下2年多来最大月度涨幅

『调研』招商轮船关于 17.5 万立方米液化天然气(LNG)运输船新船交付的公告

以下正文:

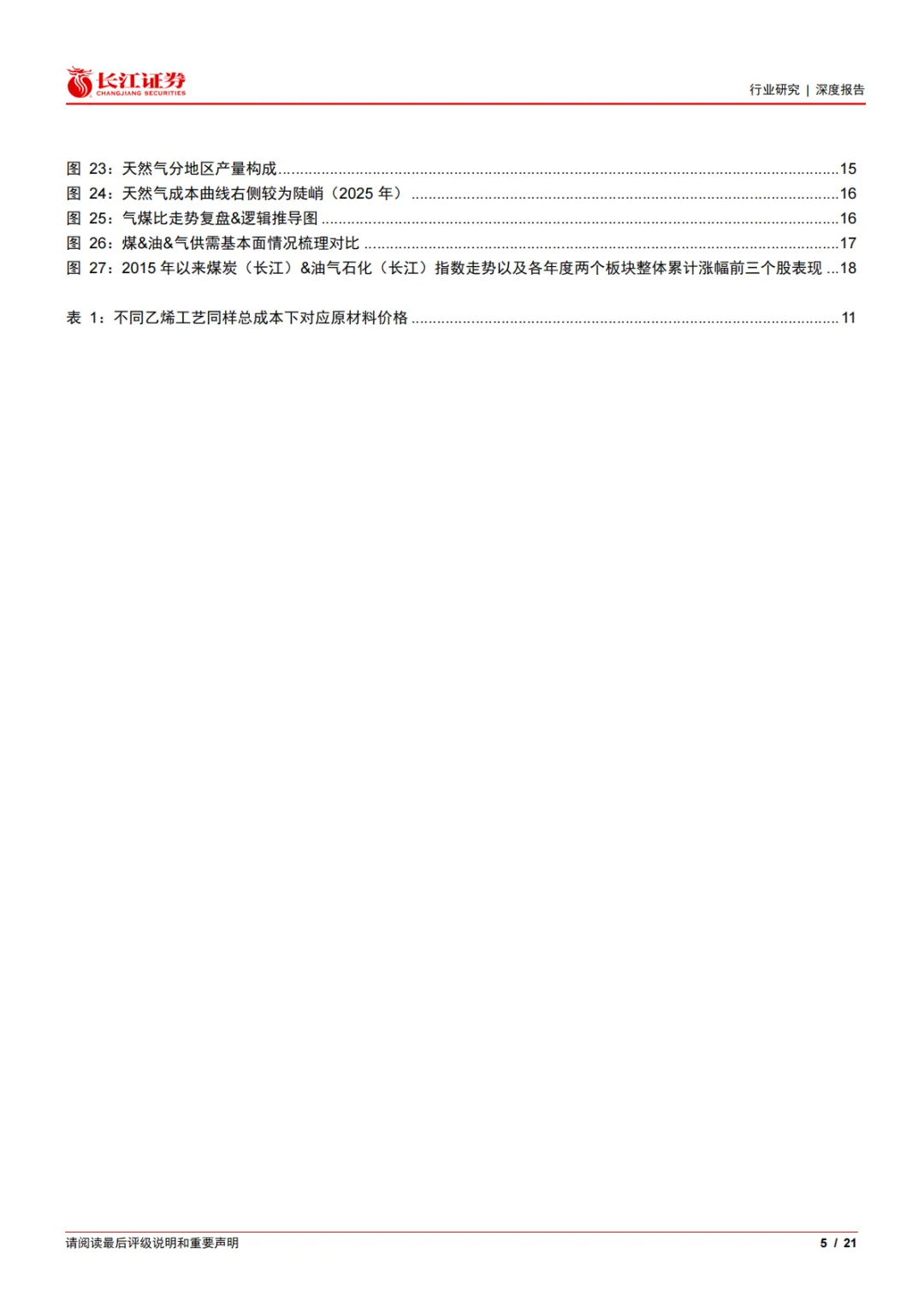

一、天然气价格波动背景

近期价格上涨原因:受降息预期、美国缺电、寒潮和地缘冲突频繁影响,近期海外天然气价格上涨明显(截至2026年1月23日,价格较年初上涨38%)。这反映了能源供应链的不稳定性,并成为分析煤炭价值的切入点。

历史波动特征:天然气价格易受季节性因素(如寒潮)和地缘事件(如委内瑞拉冲突)驱动,但文档强调其波动往往具有均值回归特性,即短期极值后可能回归常态。

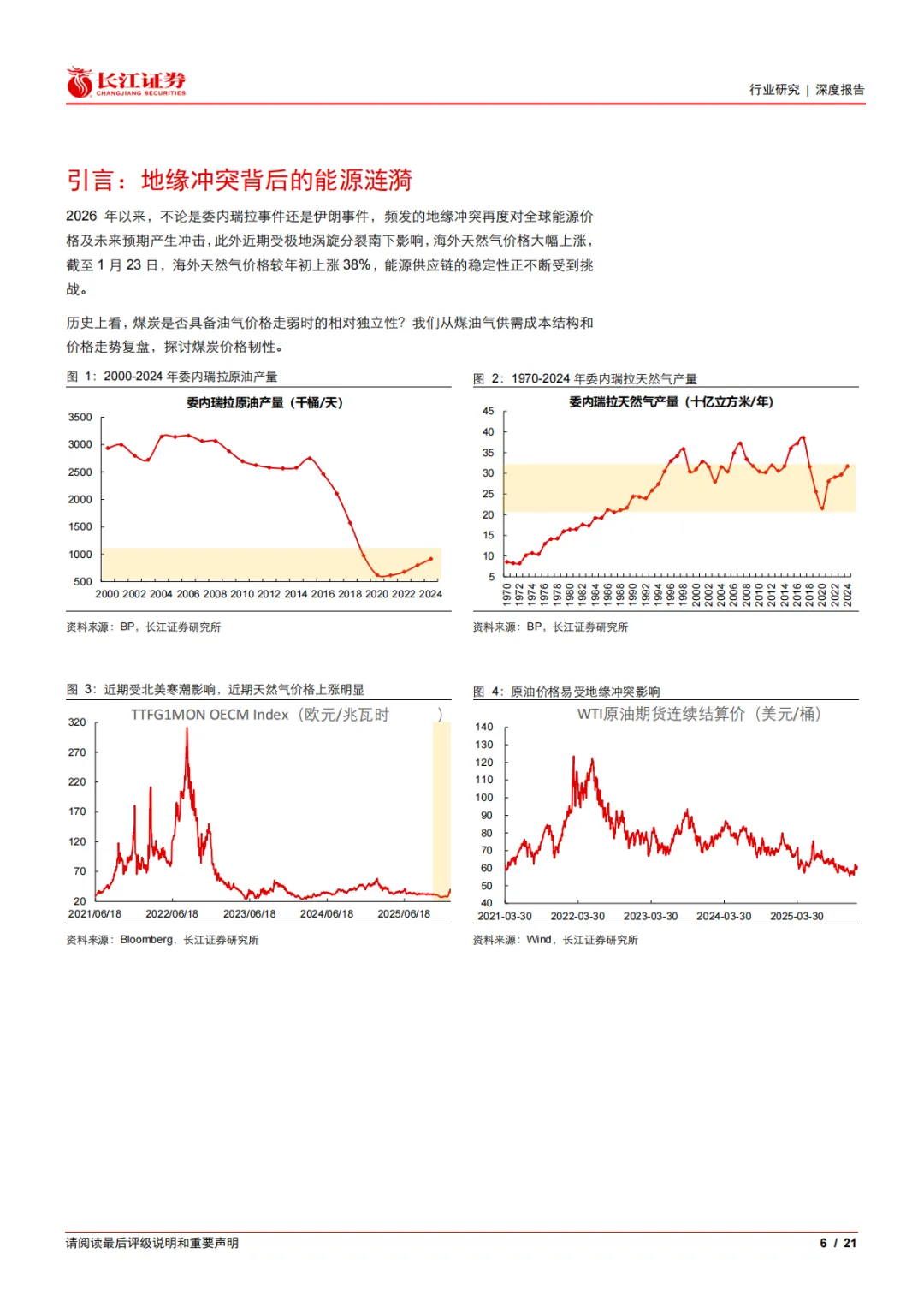

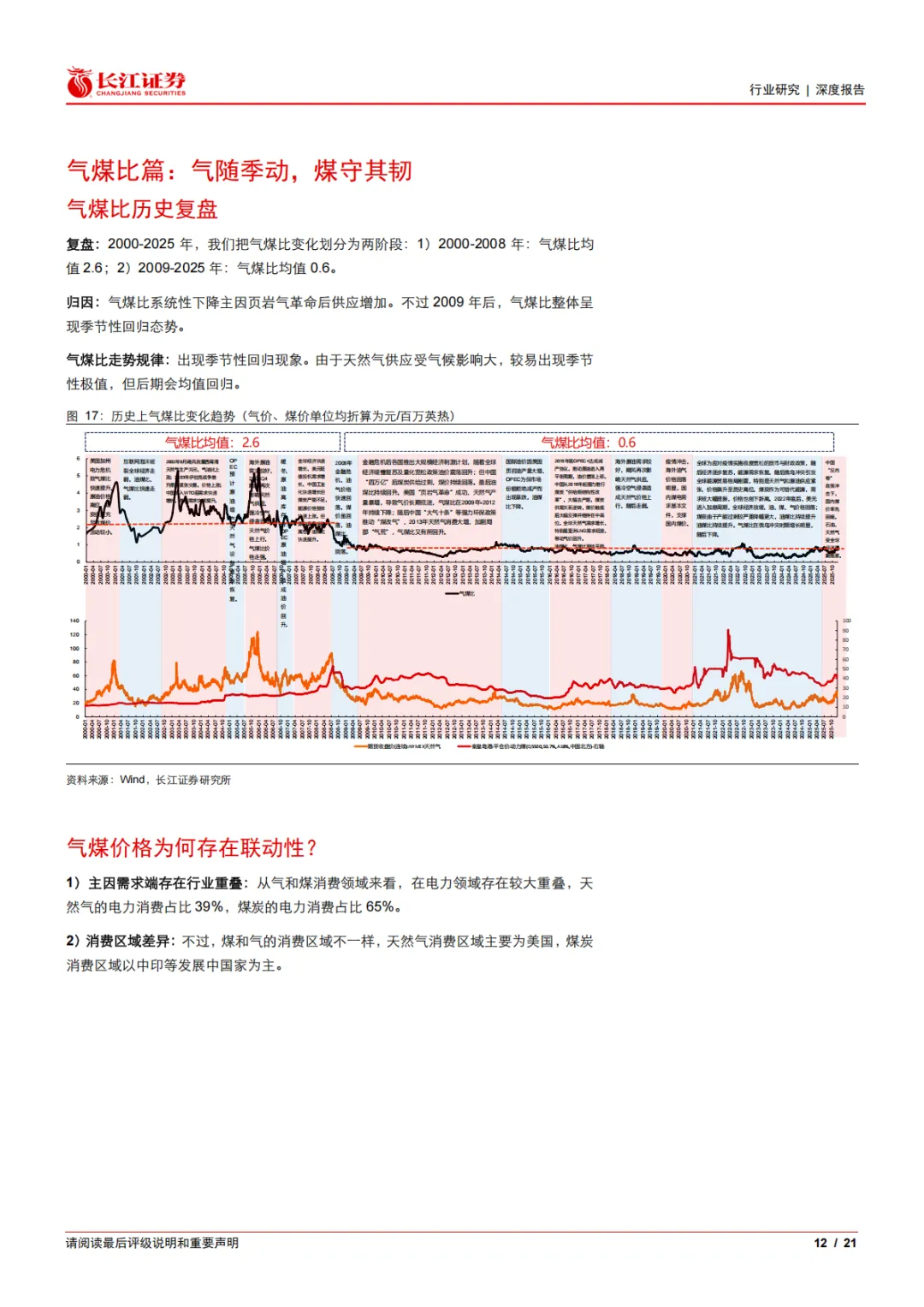

二、气煤比历史复盘与趋势

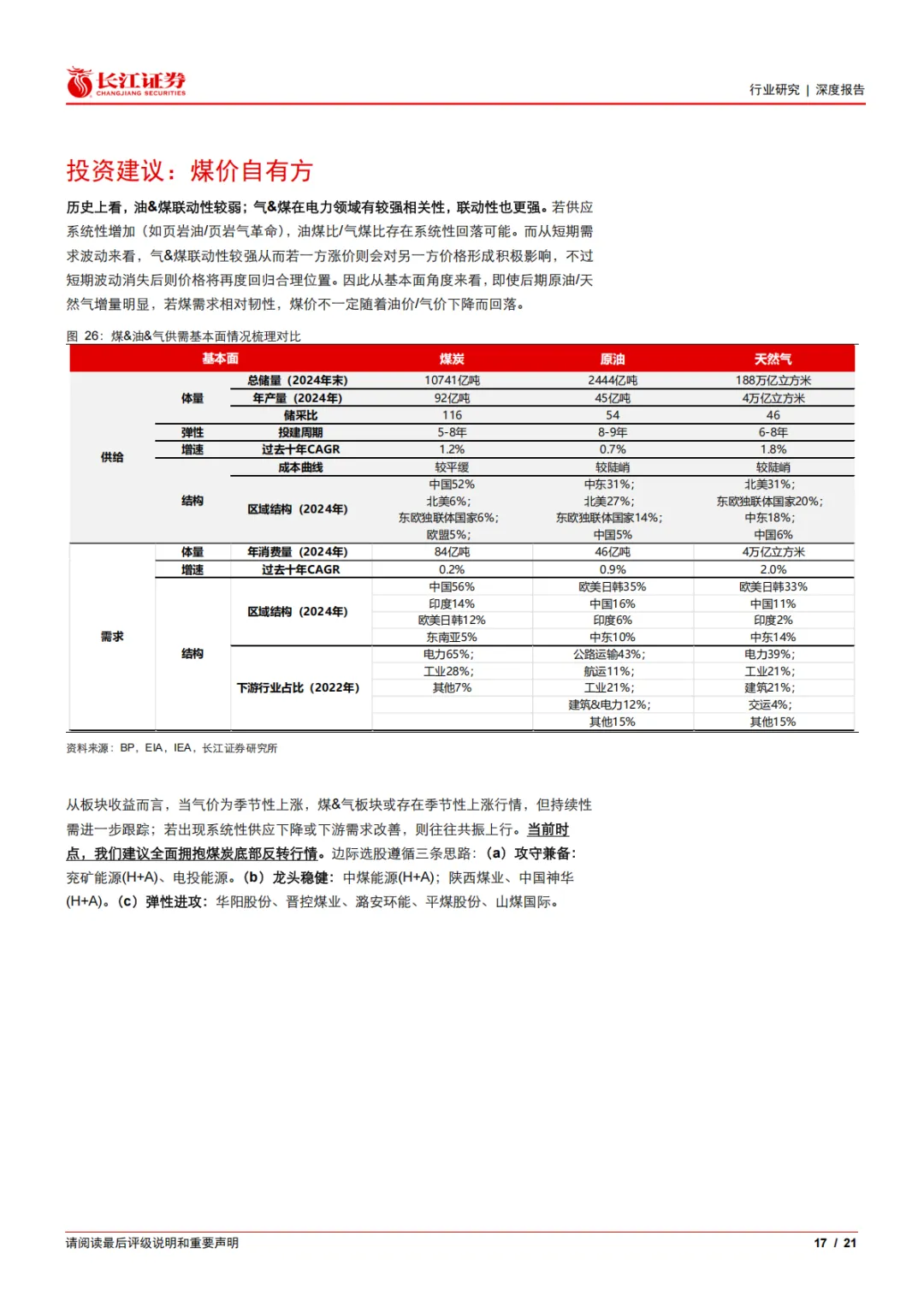

气煤比定义:气煤比是天然气价格与煤炭价格的比值(单位均折算为元/百万英热),用于衡量两种能源的相对价值。

历史阶段划分:文档将2000-2025年的气煤比变化分为两阶段:

2000-2008年:气煤比均值为2.6,反映天然气相对煤炭价值较高。

2009-2025年:气煤比均值降至0.6,主因页岩气革命大幅增加天然气供应,导致气价系统性下降。

规律总结:气煤比呈现季节性回归现象,即天然气供应受气候影响易出现季节性峰值,但后期会向均值回归;若发生系统性供应变化(如页岩气革命),则比值可能趋势性偏移。

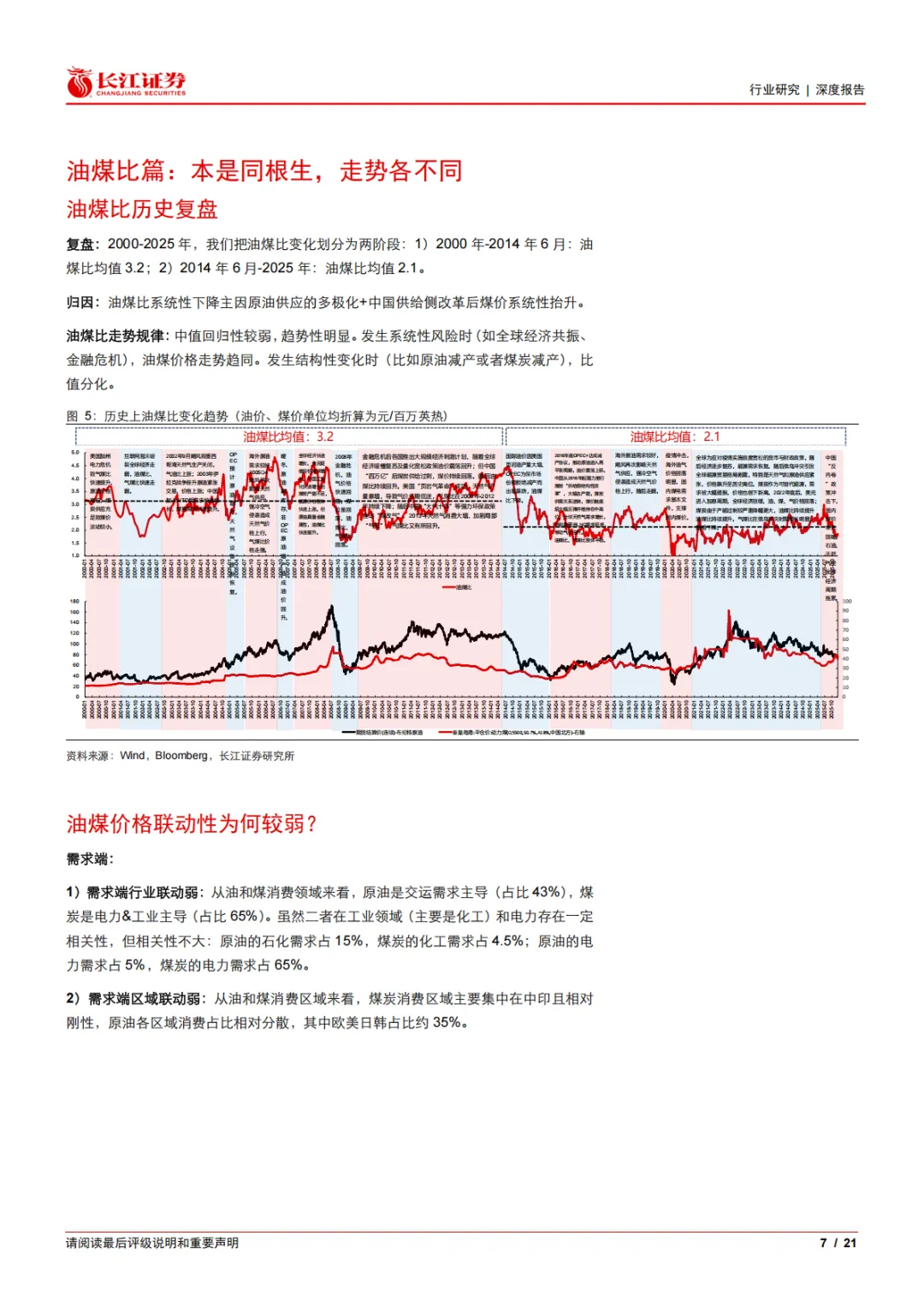

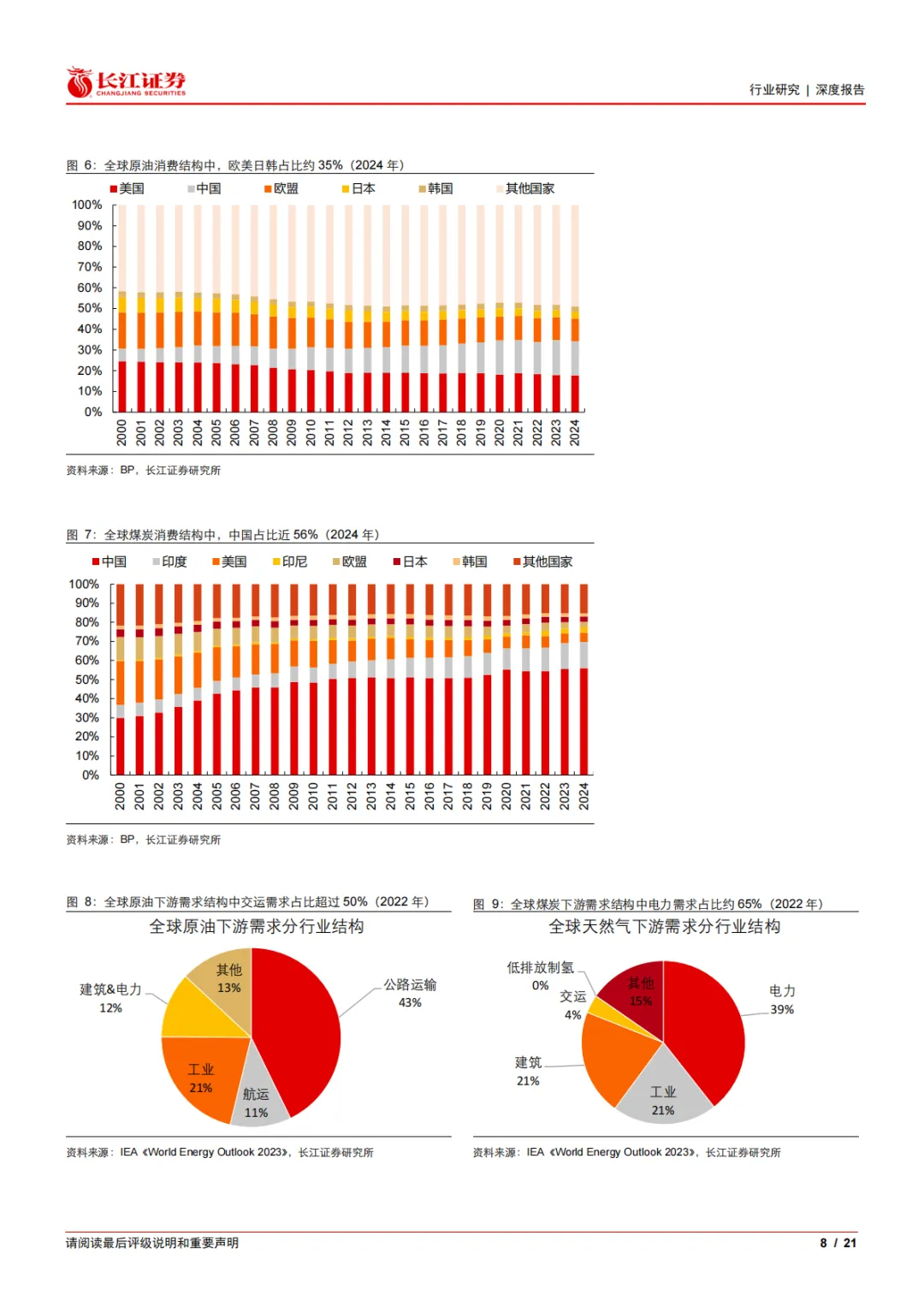

三、天然气与煤炭的联动性分析

联动性强的原因:主要源于需求端在电力行业的高度重叠。文档数据显示:

天然气在电力消费中占比39%,煤炭占比65%,二者在发电领域存在替代潜力。

但煤电与气电装置技术不同(如煤电超临界锅炉与天然气联合循环CCGT无法直接切换),改造需耗时4-5年且成本高(100-250美元/千瓦),因此短期大规模替代较难。

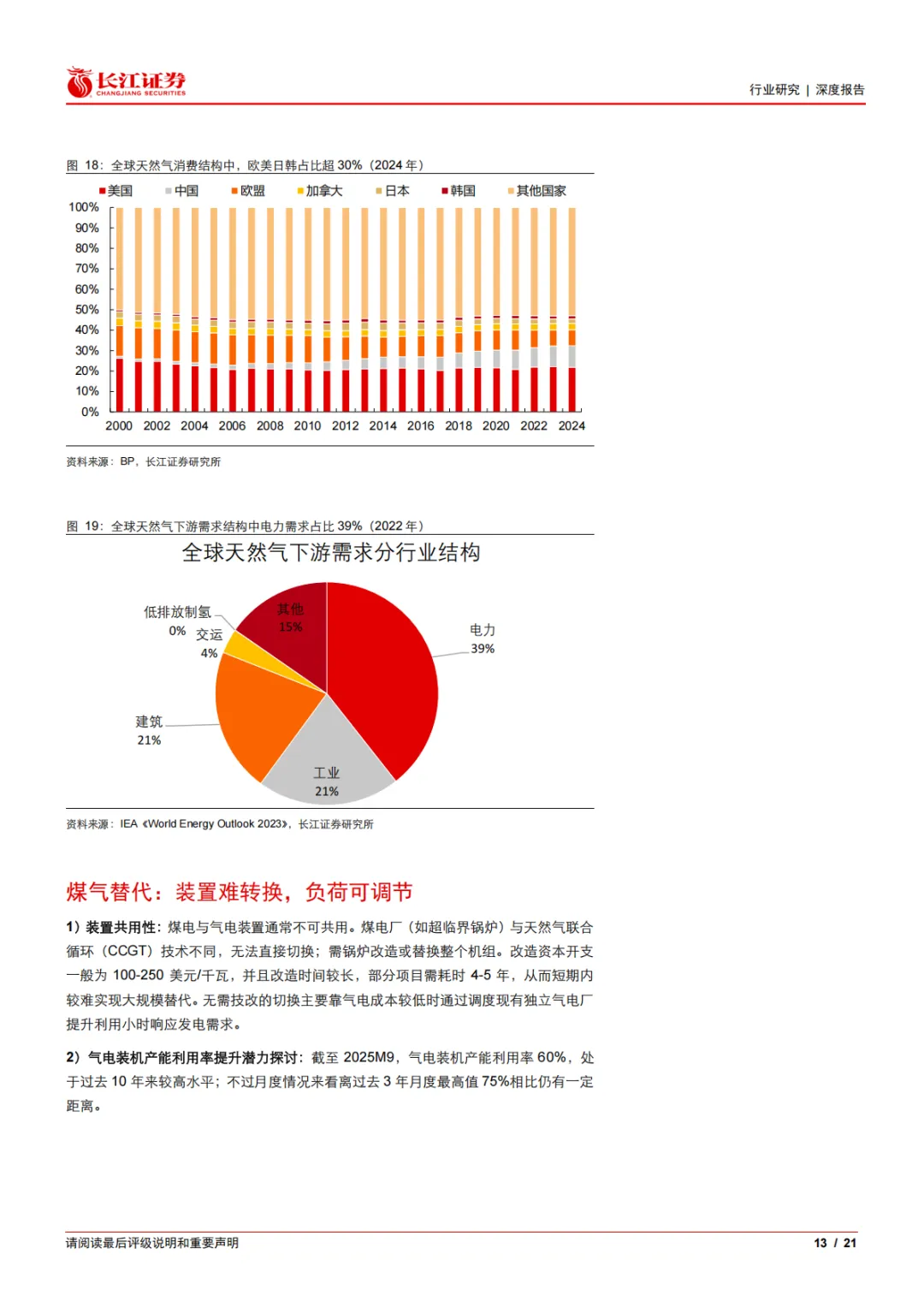

区域消费差异:天然气消费集中在美国等发达地区(欧美日韩占比超30%),而煤炭以中印为主(中国占比56%),这限制了全球范围的直接联动,但电力需求重叠仍催化价格共振。

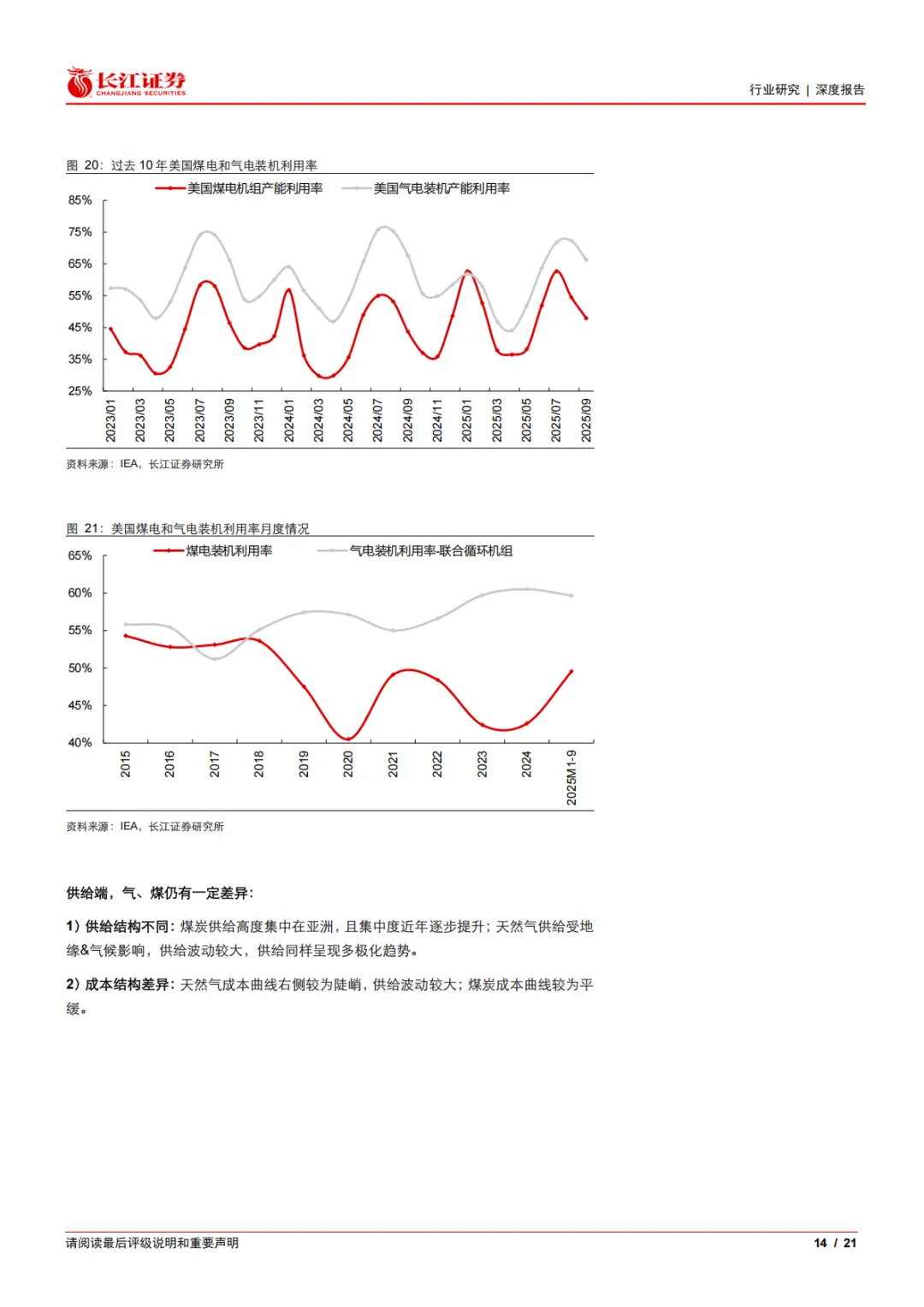

产能利用率现状:截至2025年9月,美国气电装机产能利用率为60%,处于过去10年较高水平(月度峰值曾达75%),表明供应弹性有限,加剧价格波动。

四、天然气供给与成本结构

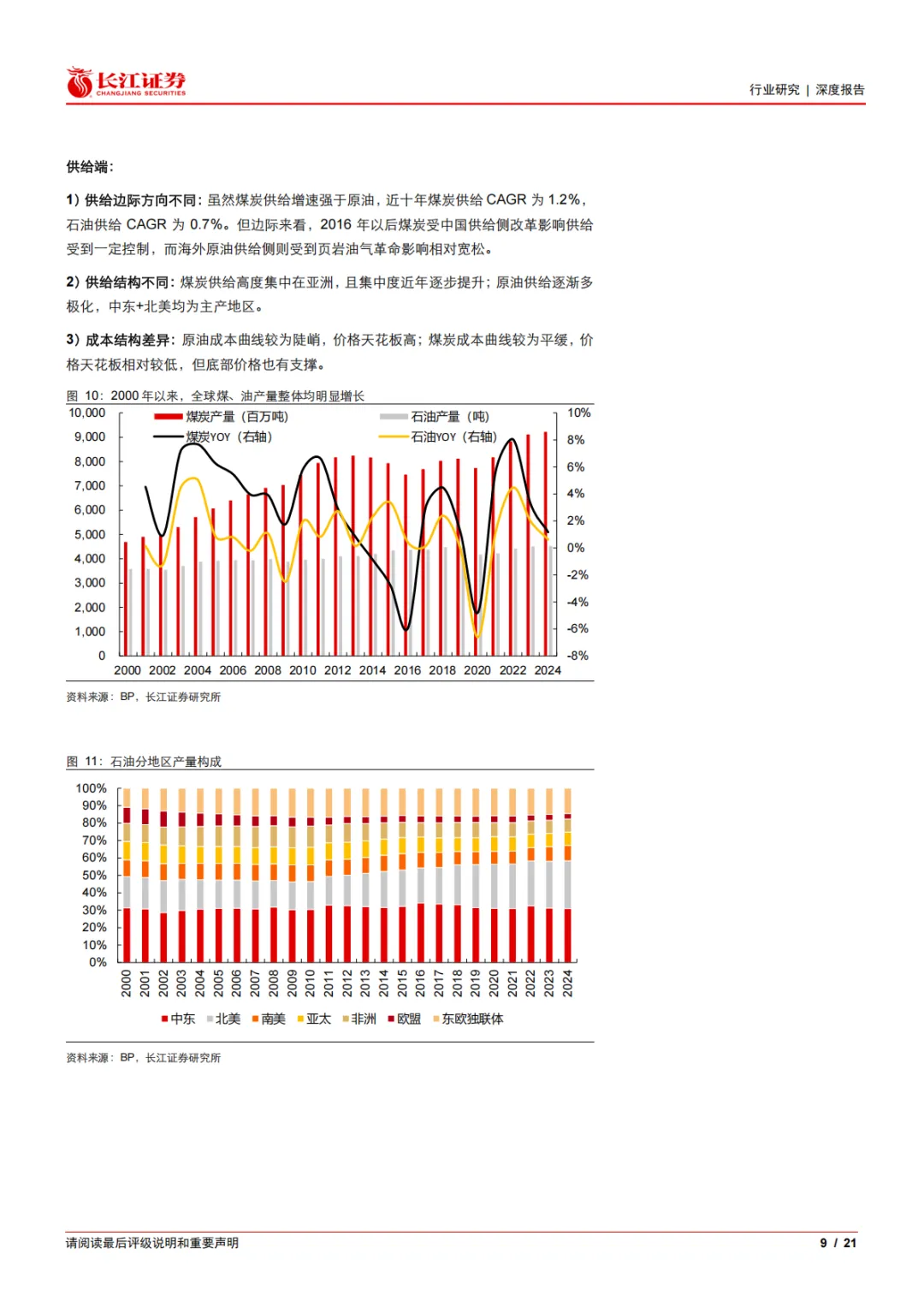

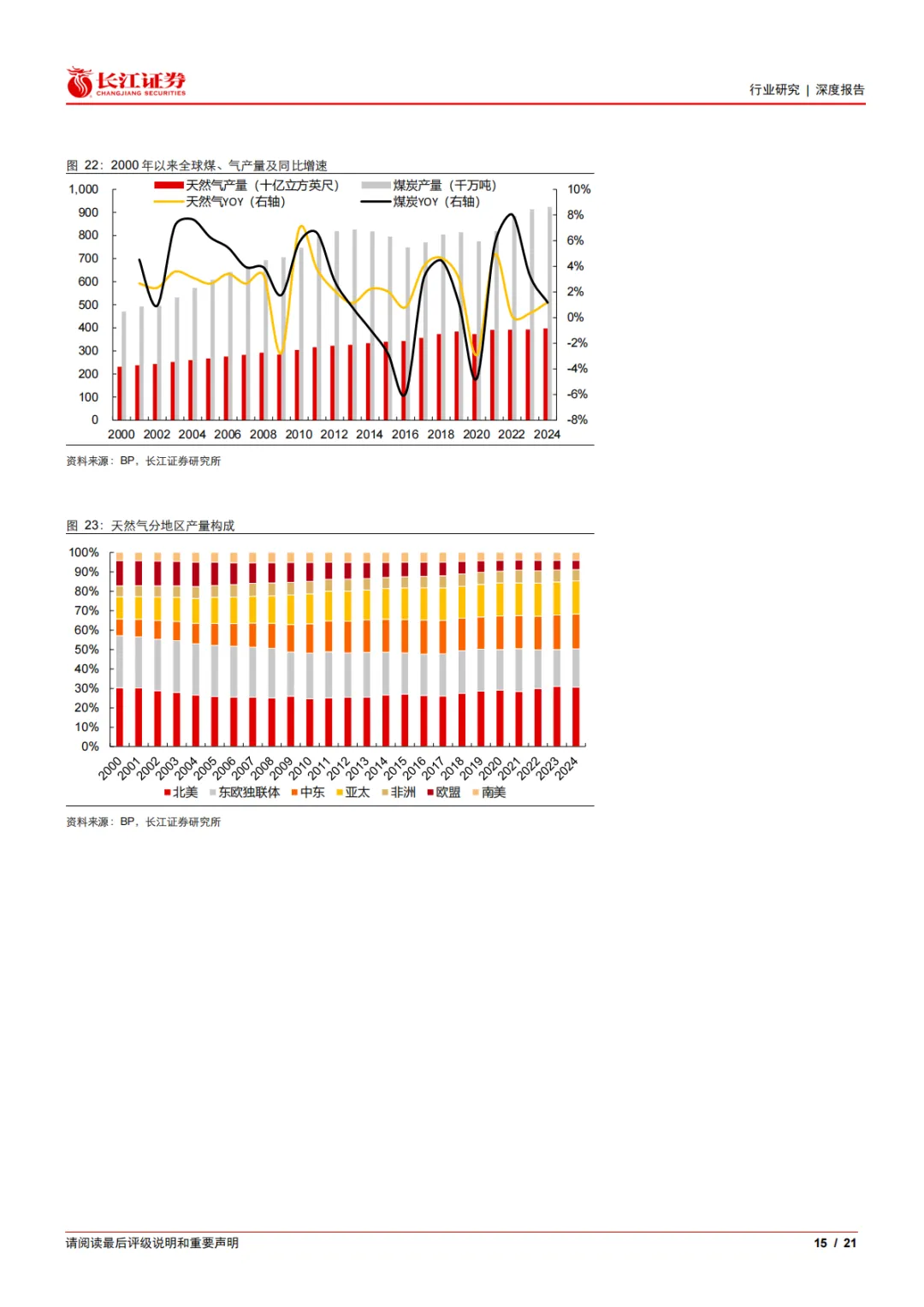

供给端变化:页岩气革命是2009年后气煤比下降的主因,使天然气供应多元化(北美产量占比显著提升)。文档显示,2000年以来全球天然气产量CAGR为1.8%,高于煤炭的1.2%。

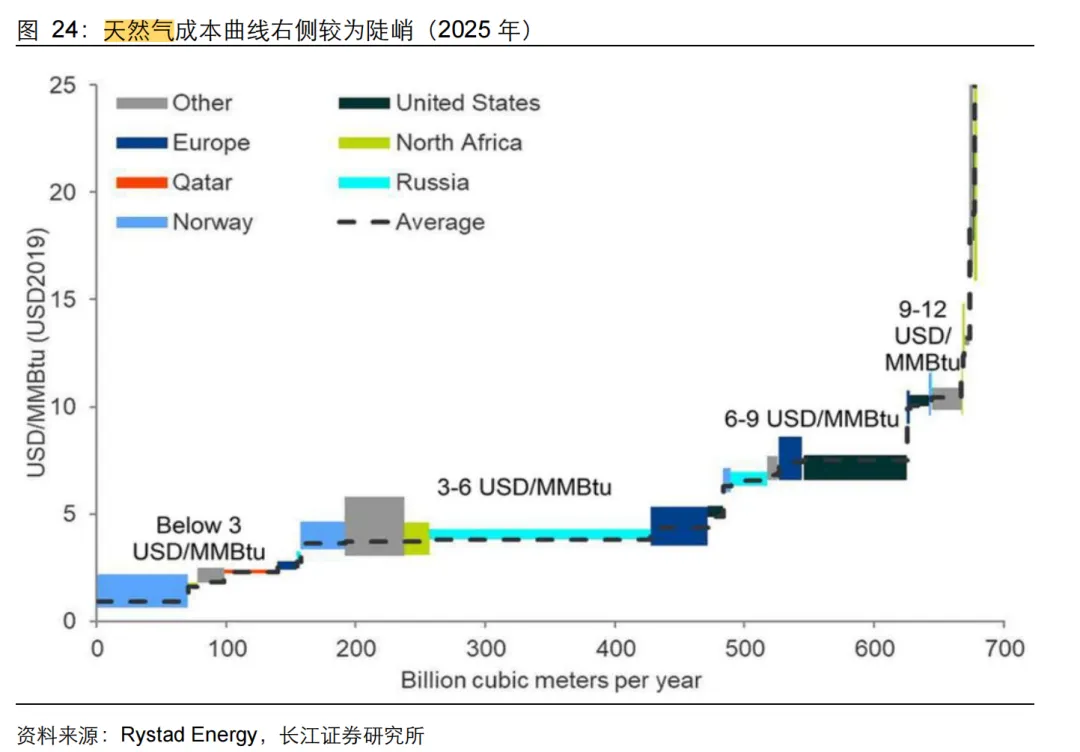

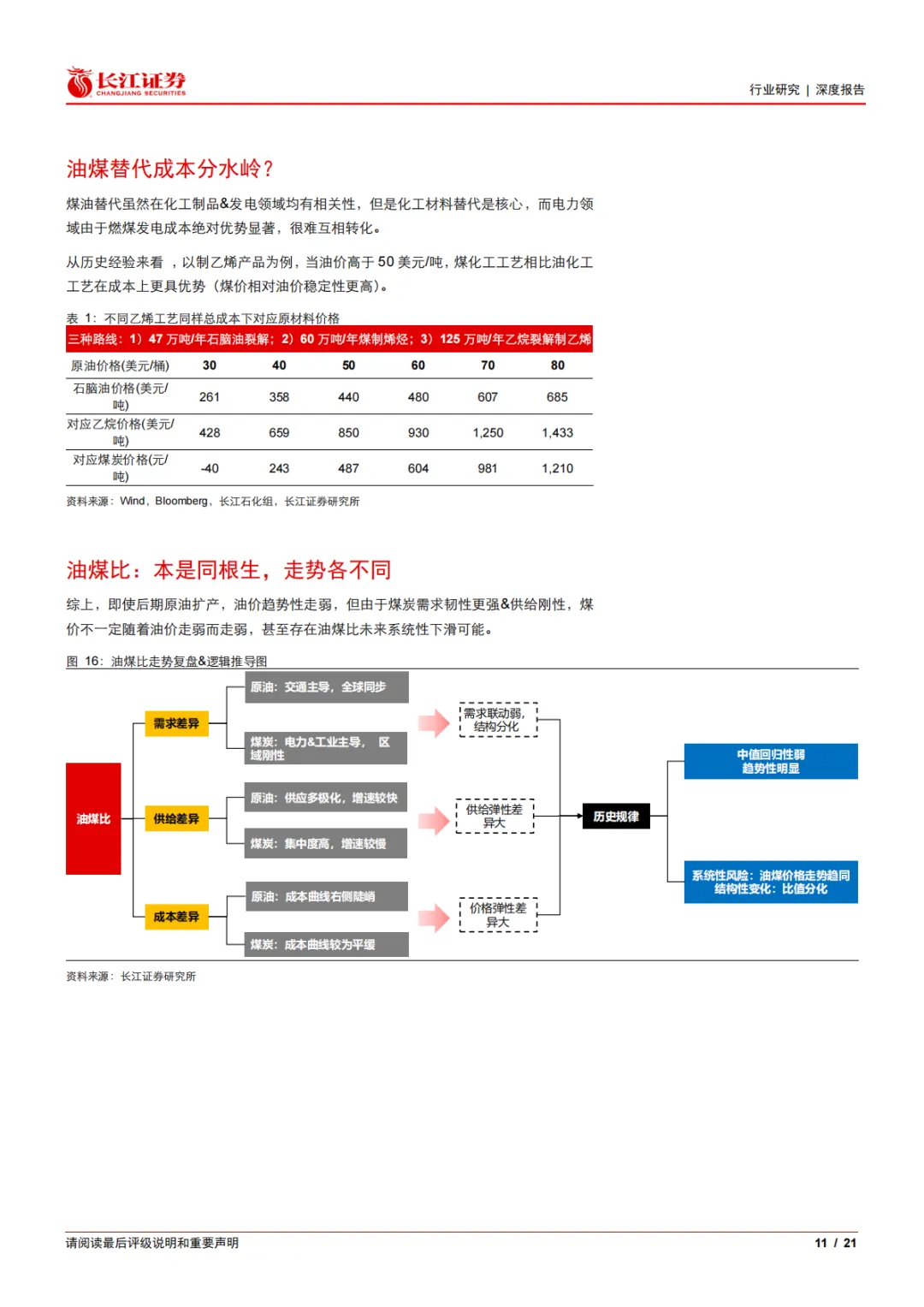

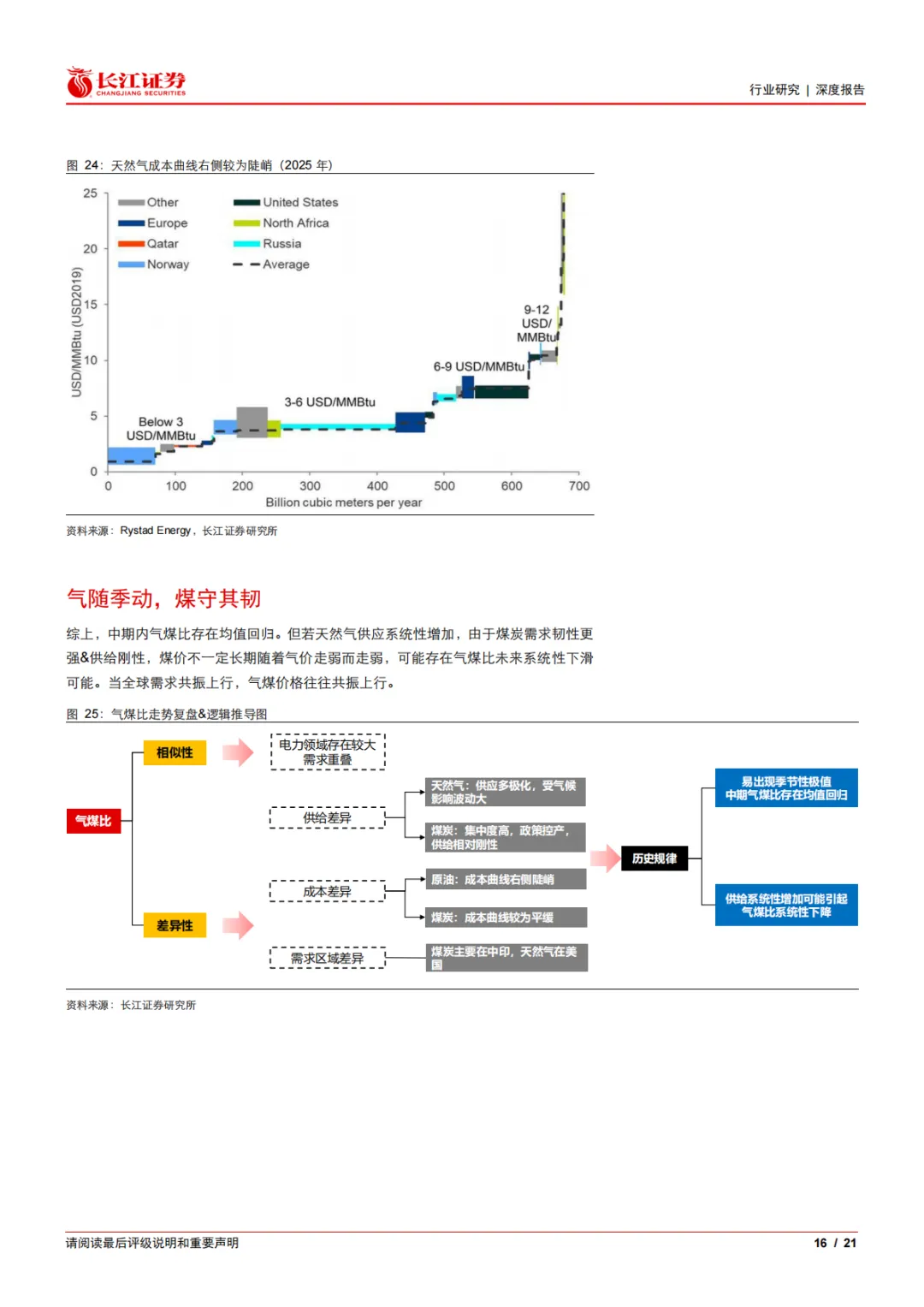

成本特征:天然气成本曲线右侧较为陡峭(见图24),意味着价格天花板高,易受边际成本推动;而煤炭成本曲线平缓,价格支撑更强但天花板较低。

五、对煤炭投资的影响

板块共振效应:当气价季节性上涨时,煤与气板块可能出现短期共振行情;但若天然气供应系统性增加(如页岩气放量),气煤比或趋势性下滑,煤炭因需求刚性(电力主导)可能保持韧性。

投资建议关联:报告建议,在油气波动下应关注煤炭底部反转机会,但天然气价格变化需作为关键变量跟踪——若气价持续上涨,可能催化煤炭价值重估。

六、风险提示

天然气价格波动可能通过进口煤渠道影响国内煤价,例如海外气价大跌或压制煤炭板块情绪。

经济承压时,下游电力需求不确定性可能削弱气煤联动性。

以下无正文。

如需以下报告,欢迎加入知识星球【洞见LNG】社群!我们每日为您提供最新的一手市场调研与深度分析研报,助您把握行业动态。