▲国内证券公司2026 年 2 月发布人形机器人行业年度策略报告,核心定调 2026 年为人形机器人规模化量产元年,提出 “以正和,以奇胜” 的投资策略,复盘行业发展脉络、分析 2025 年核心变化,并明确了确定性与弹性投资方向及相关风险。

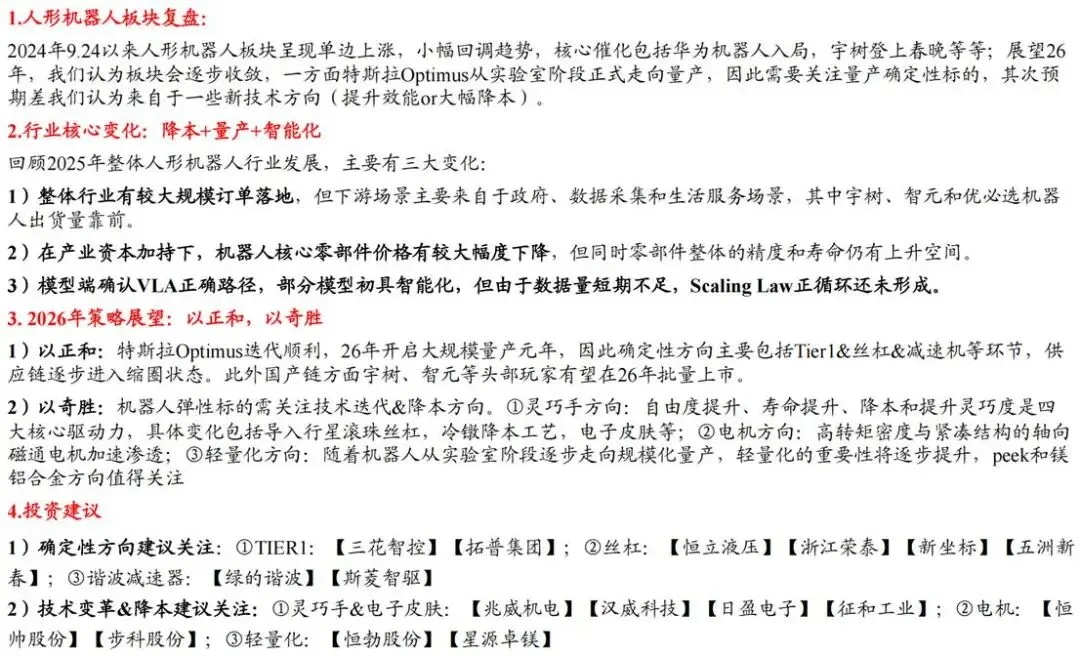

▲核心内容总结如下:

一、板块行情深度复盘

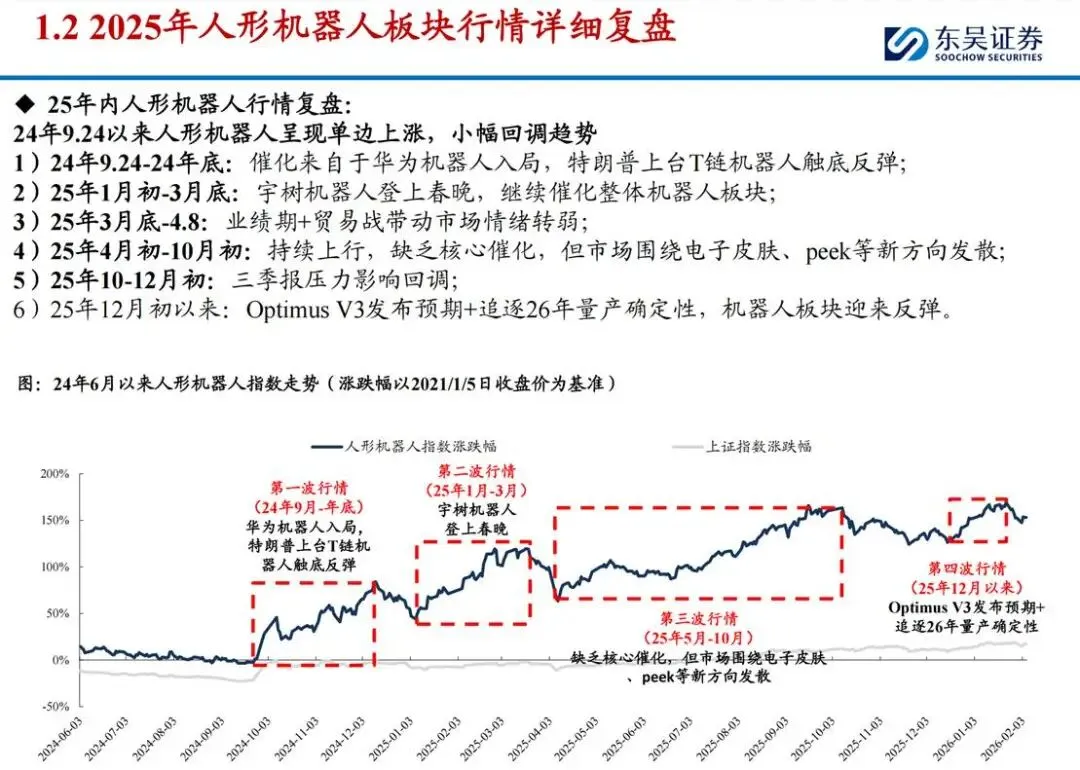

▲2021 年以来四波核心行情:均由特斯拉相关动作、AI 技术突破、头部企业入局等催化,累计涨幅分别约 30%、70%、50%,第四波自 2024 年 9.24 起震荡上行,华为入局、宇树登春晚、特斯拉 Optimus 量产预期为核心推手。

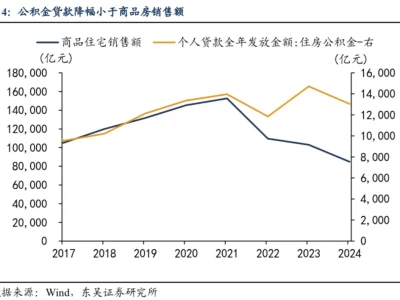

▲2025 年行情六阶段:2024.9.24 - 年底因华为、T 链反弹上涨;1-3 月春晚催化续涨;3-4月受业绩和贸易战影响走弱;4-10 月围绕电子皮肤、PEEK 等新方向持续上行;10-12 月受三季报压力回调;12 月后因 Optimus V3 发布及量产预期再度反弹。

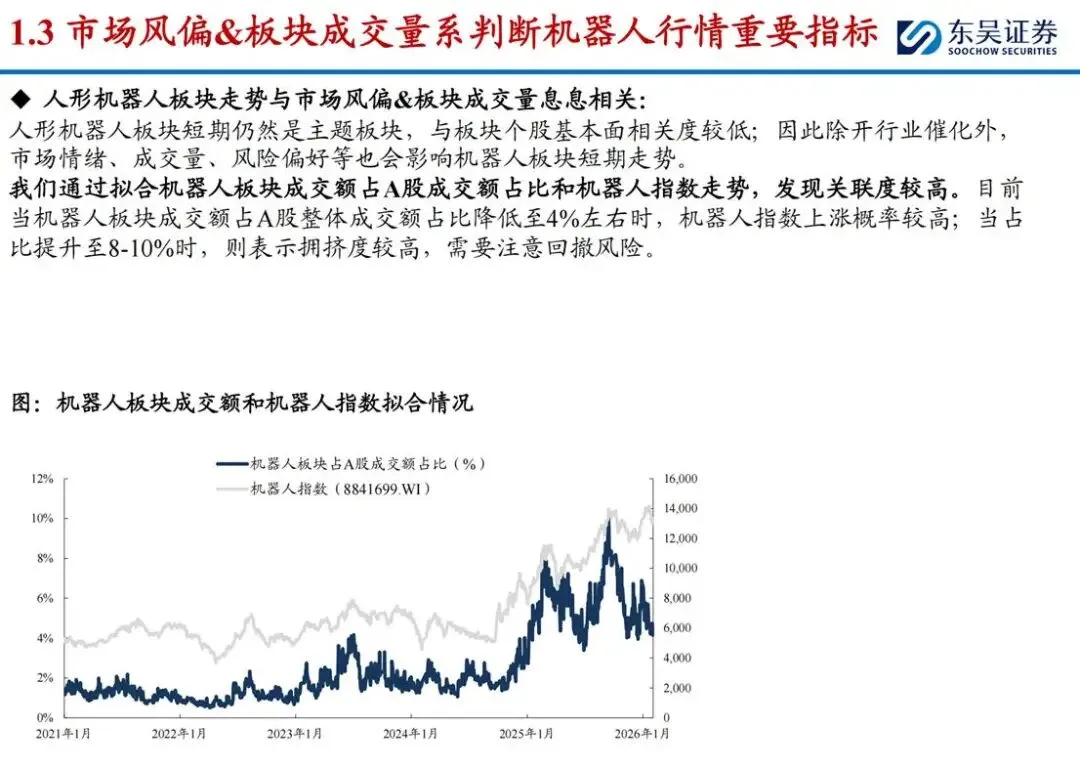

▲行情关键判断指标:板块属主题性行情,与基本面关联低,和市场风偏、成交量高度相关 —— 成交额占 A 股比达 4% 左右时上涨概率高,8-10% 时拥挤度高、存回撤风险。

▲板块发展阶段演变:2022H2 关注高价值量核心零部件,2023-2024 年发散式炒作,2025 年向国产链、新技术方向发散,2026 年将逐步收敛,聚焦量产确定性和新技术 / 降本带来的预期差。

二、2025 年行业三大核心变化

▲行业整体呈现降本 + 量产 + 智能化的发展特征,是2026 年量产的重要铺垫:

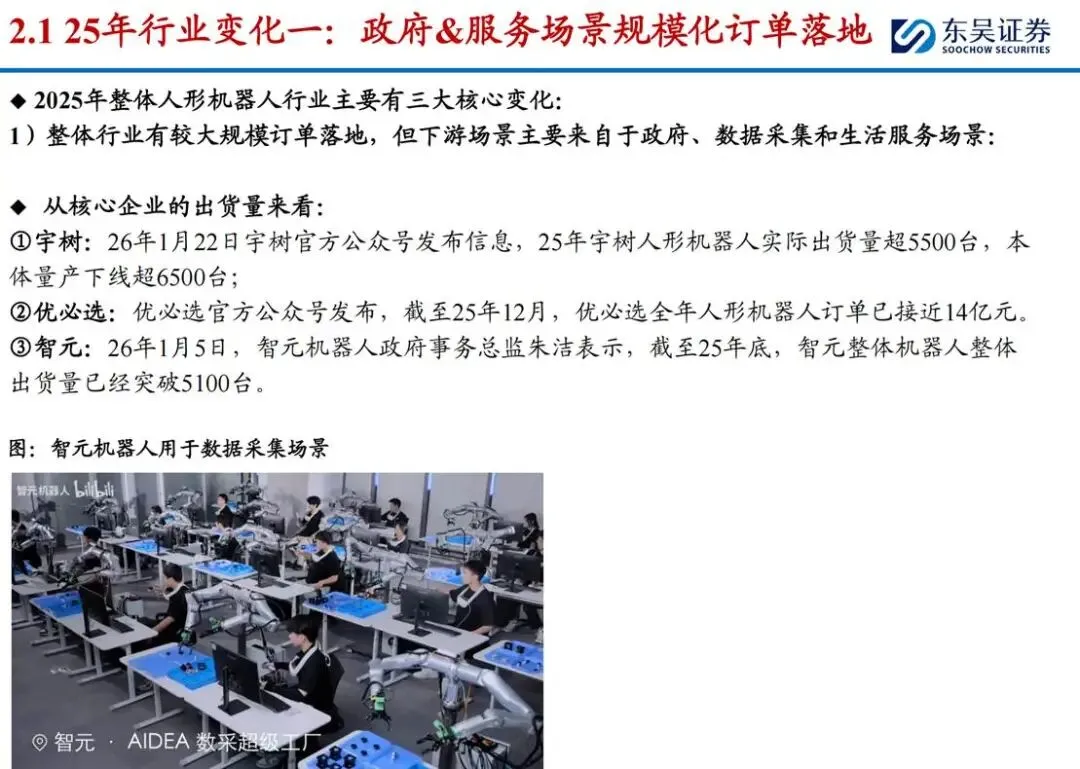

规模化订单落地:下游集中在政府、数据采集、生活服务场景,宇树(2025 年出货超 5500 台)、智元(出货超 5100 台)、优必选(订单近 14 亿元)为出货 / 订单头部企业。

核心零部件快速降本:产业资本加持下,行星滚柱丝杠等零部件价格大幅下降(如数千元 / 根降至千元级),但精度和寿命仍是量产核心制约因素。

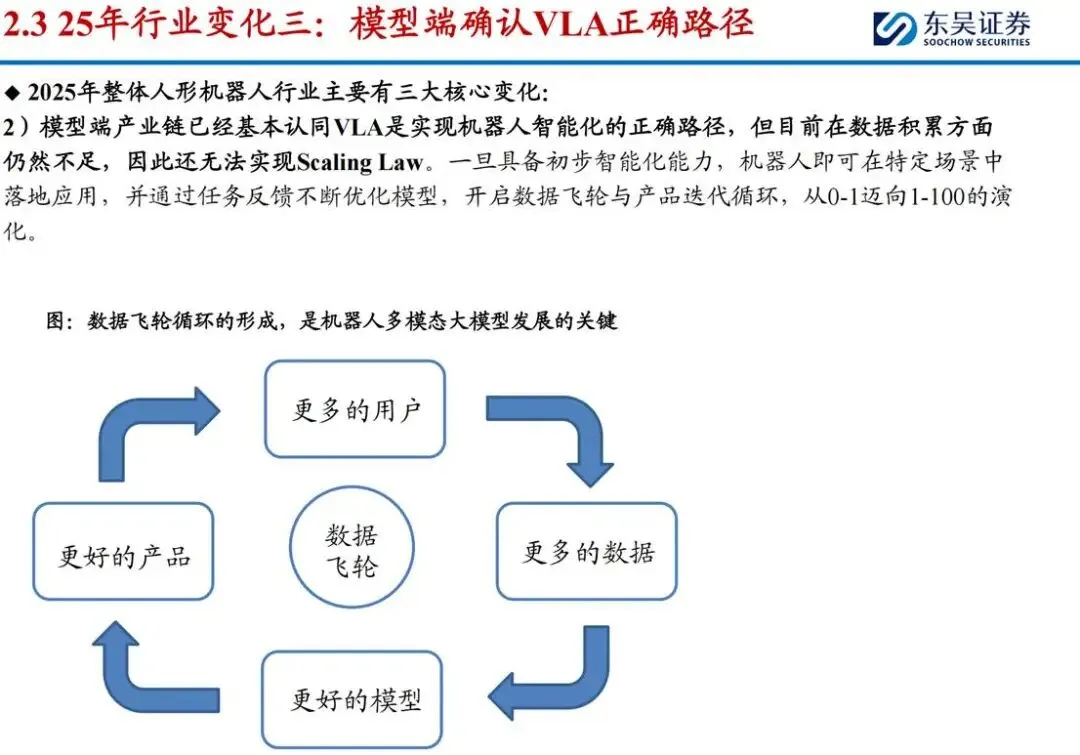

智能化明确发展路径但存瓶颈:模型端行业共识 VLA 为智能化正确路径,但数据积累不足未形成 Scaling Law;且模型端发展短期不影响量产,远程遥操将成为中期机器人落地的重要手段。

三、2026 年核心策略:以正和,以奇胜

▲以正和:聚焦量产确定性方向

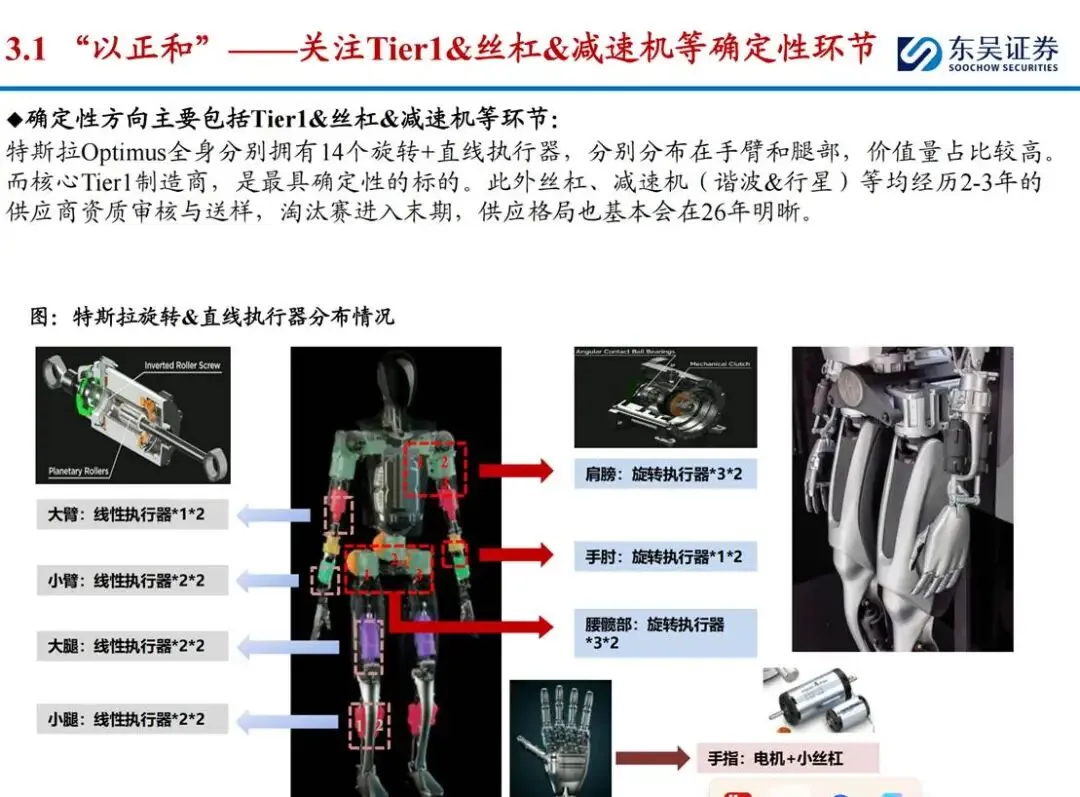

特斯拉 Optimus 迭代顺利,2026年正式开启大规模量产,其供应链淘汰赛进入末期,Tier1、丝杠、谐波减速器为核心确定性环节,供应格局 2026 年将明晰。

国产链迎来机遇,宇树 2025 年完成IPO 辅导,2026H1 有望上市,智元、银河通用等国产龙头也在推进 IPO 进程,部分或于 2026 年内上市。

▲以奇胜:布局技术迭代与降本弹性方向

在核心零部件供应链缩圈背景下,弹性标的集中在三大技术升级领域,也是行业降本增效的核心方向:

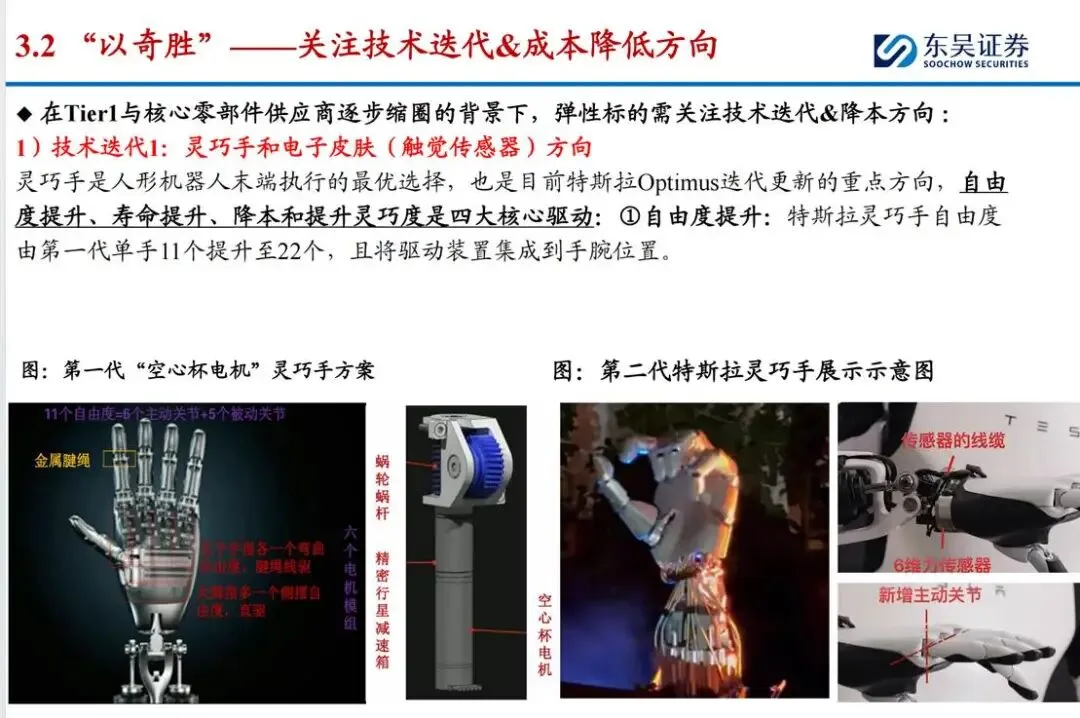

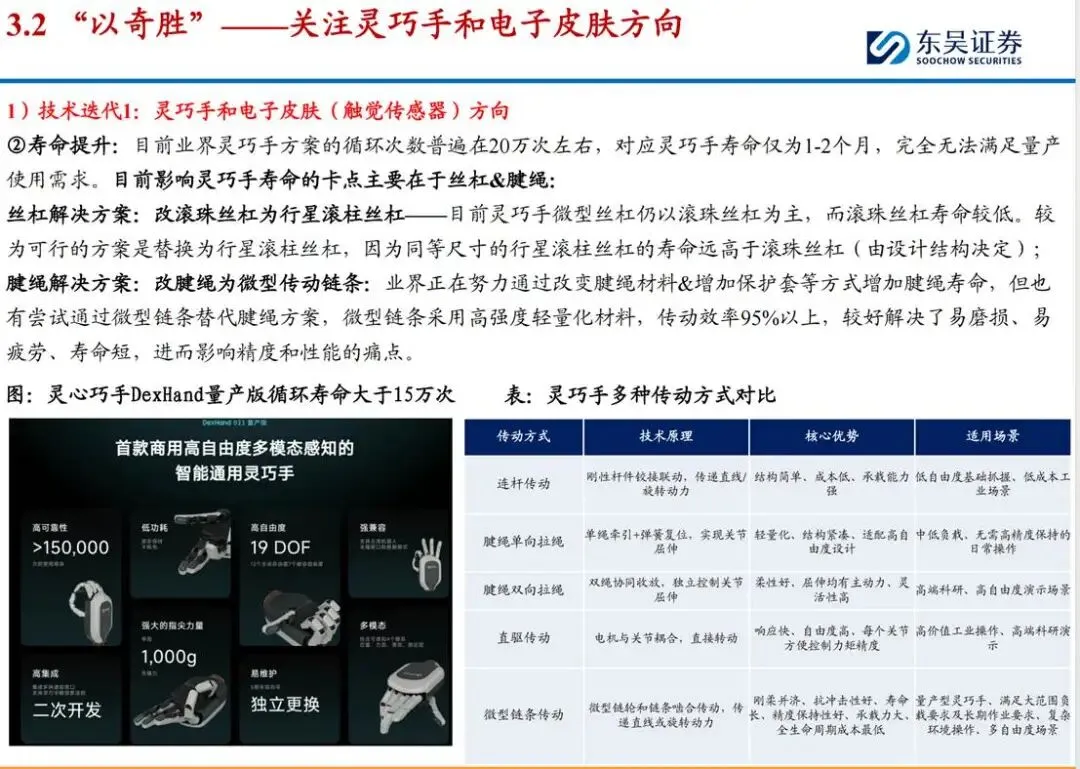

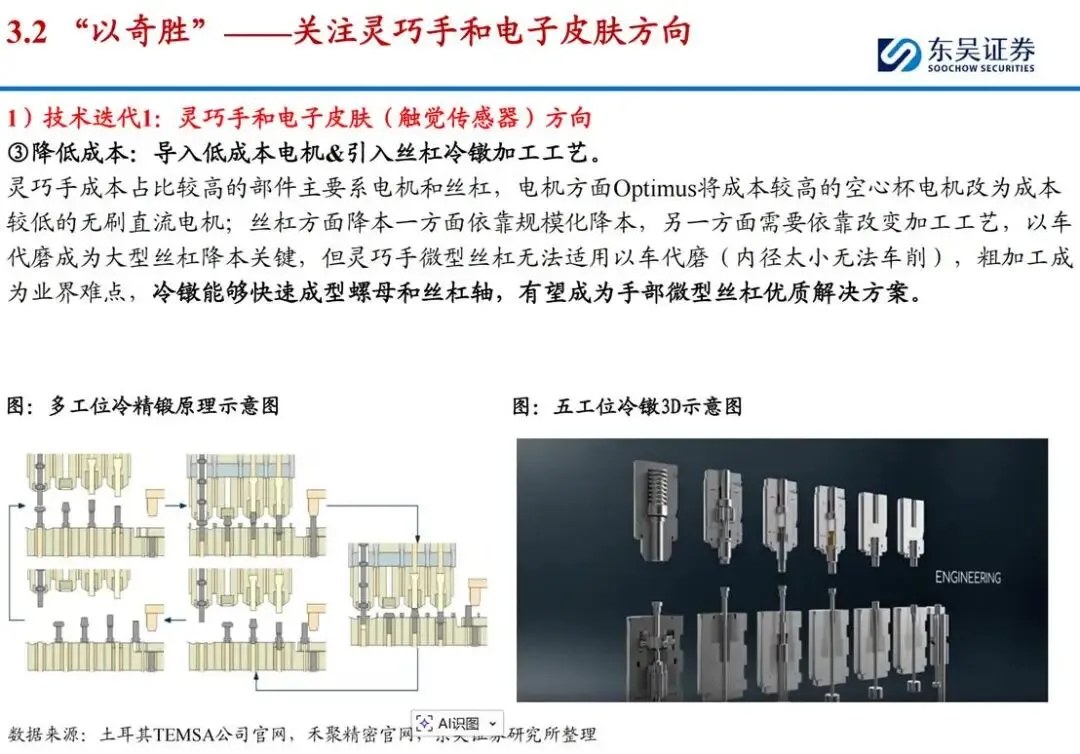

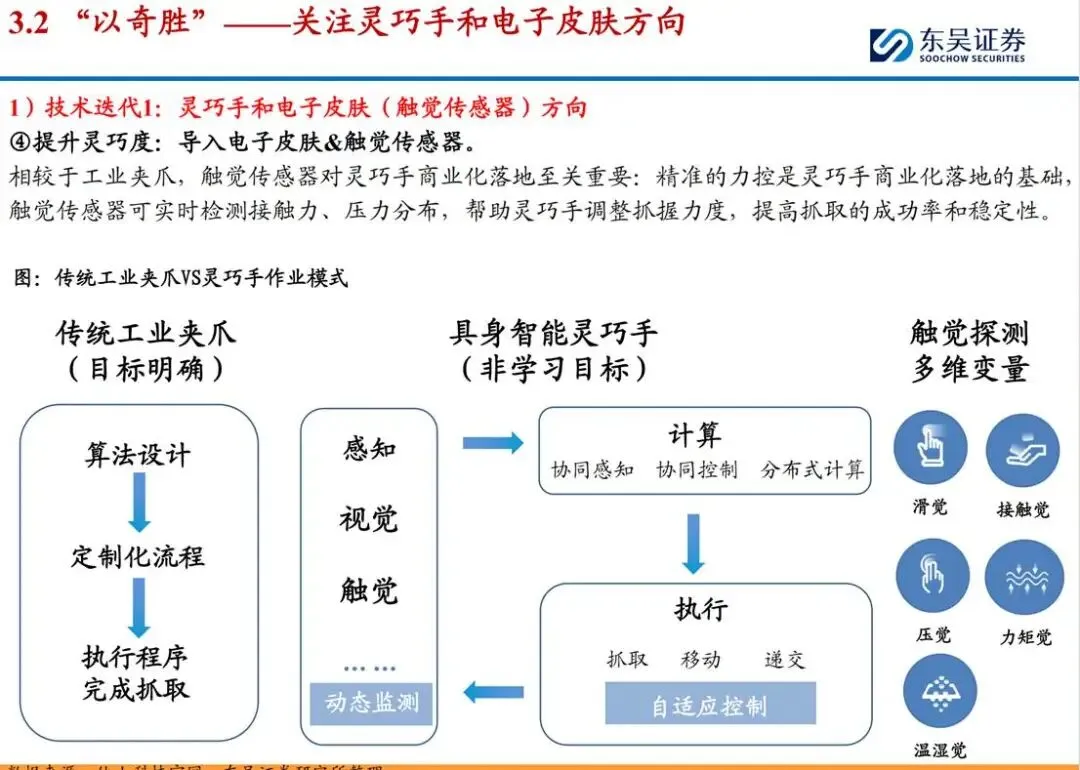

灵巧手 + 电子皮肤:四大驱动为自由度、寿命、降本、灵巧度提升,核心改进包括行星滚柱丝杠替代滚珠丝杠、微型链条替代腱绳、冷镦工艺降低微型丝杠成本、导入电子皮肤 / 触觉传感器提升力控精度。

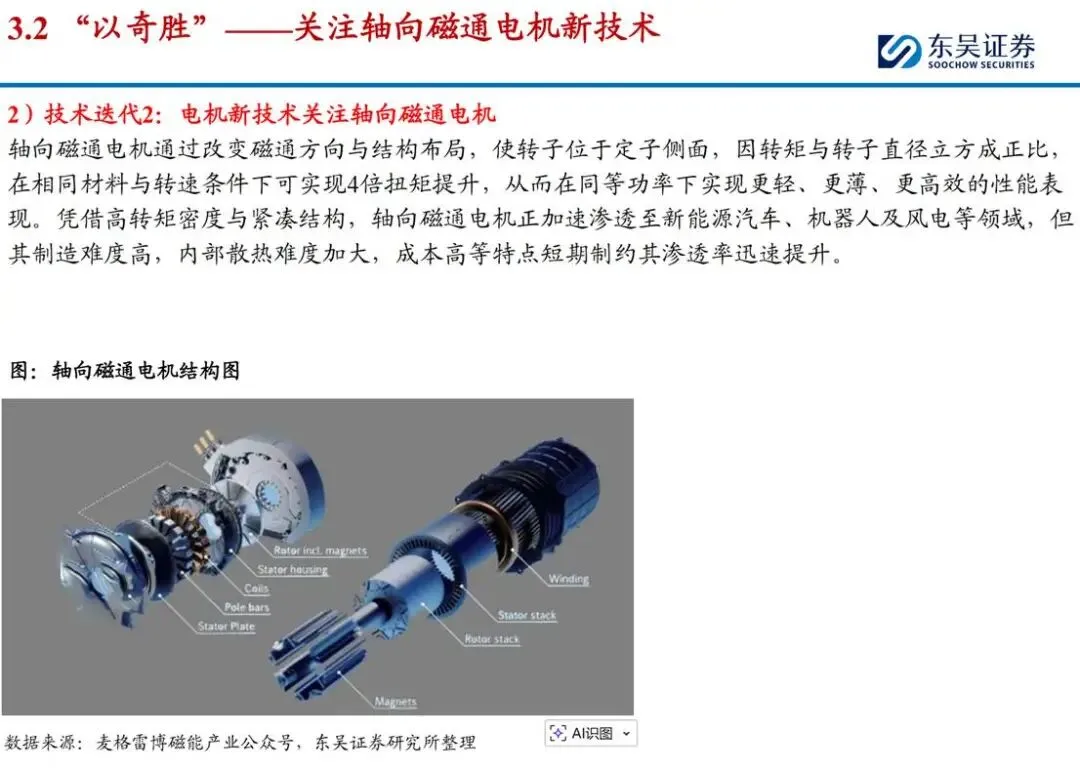

轴向磁通电机:相较传统电机转矩密度更高、结构更紧凑,正加速渗透,是电机环节核心技术升级方向,仅短期受制造、散热、成本问题制约渗透率。

轻量化材料:量产背景下轻量化重要性凸显,可提升机器人续航和运动表现,PEEK、镁铝合金为核心关注方向,特斯拉、宇树、智元等主流厂商均已实现不同程度的轻量化升级。

四、2026年建议

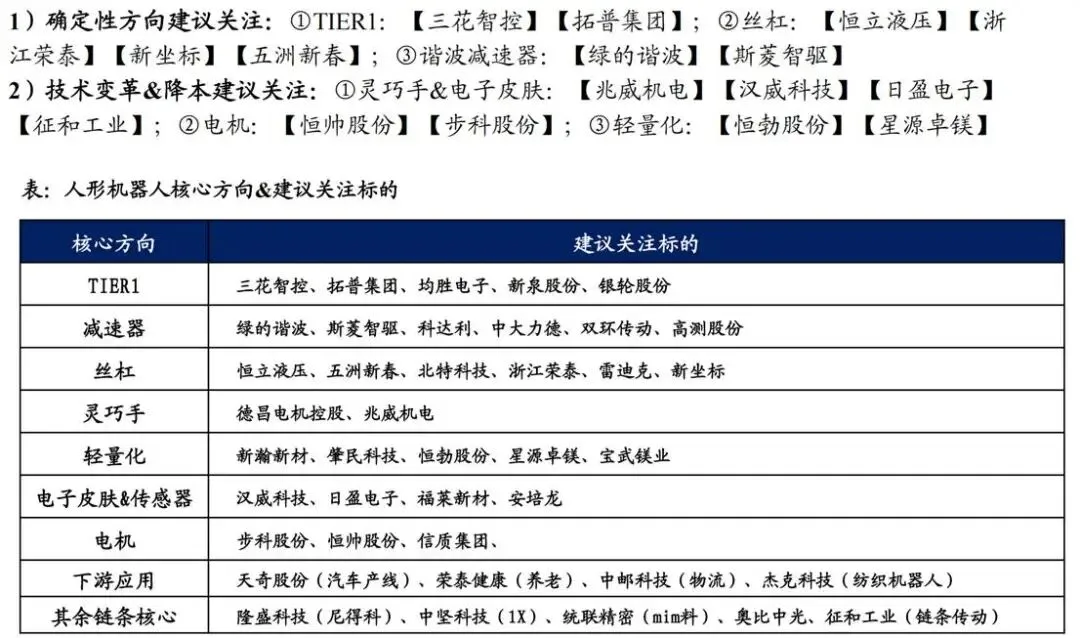

分量产确定性和技术变革 / 降本两大主线,明确各细分领域核心关注标的,同时补充了减速器、下游应用等其他链条标的:

确定性方向:Tier1(三花智控、拓普集团);丝杠(恒立液压、浙江荣泰、新坐标、五洲新春);谐波减速器(绿的谐波、斯菱智驱)。

技术变革 & 降本方向:灵巧手& 电子皮肤(兆威机电、汉威科技、日盈电子、征和工业);电机(恒帅股份、步科股份);轻量化(恒勃股份、星源卓镁)。

关注本公众号,并回复:策略

可获得该报告的下载链接。