今天和大家深入聊聊中国银行业正在面临的一个关键转折点——史上最大规模的存款到期潮。

一、2026:存款到期的“超级大年”

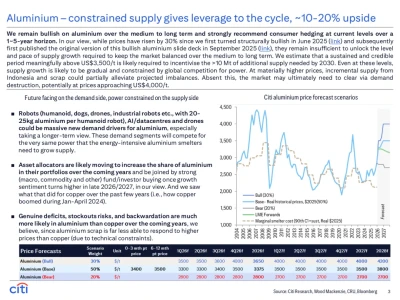

瑞银最新研究报告给出了一个惊人的数字:2026年将有约55-60万亿元人民币的存款到期,占中国银行体系企业和居民存款总额的18%。

要知道,中国银行体系目前的存款总规模约320万亿元(截至2025年上半年)。这意味着,今年有近五分之一的存款面临重新选择。

为什么是2026年?

答案藏在疫情期间的储蓄行为里。

2022-2023年,1-3年期定期存款成为最受欢迎的产品。当时银行给出的3-5年期定期存款利率还有2.5-2.75%,在市场动荡中显得格外“稳妥”。那两年,居民存款每年增加超过17万亿元,其中绝大部分是定期存款。

时间快进到2025-2026年,这批存款陆续到期,自然形成了今年的到期高峰。

二、被忽视的背景:钱为什么涌入银行?

很多人只看到了存款增长,但背后有三股力量在推动:

1. 疫情冲击下的“超额储蓄”

2020-2025年期间,中国居民累计形成了约8万亿元的“超额储蓄”。疫情期间消费受限,居民储蓄率从疫情前的30%上升到2020-22年的33%,2023-25年虽有回落但仍保持在32%。

2. 房地产市场的急速降温

这是个关键但常被忽视的因素:

- 住宅销售额从2021年峰值的16万亿暴跌至2025年的7.3万亿

- 2023-25年按揭贷款出现收缩

- 大量原本会流向房地产的资金转向了银行存款

3. 理财产品和股市的波动

2022-23年监管收紧,理财产品(WMP)和资管产品(AMP)收益大幅下滑,股市也表现低迷。相比之下,银行存款成了“最不坏的选择”。

三、存款利率的“七连降”

但好景不长。自2022年4月以来,存款利率经历了七轮下调:

| 存款类型 | 当前利率 | 累计降幅 |

|---|---|---|

| 活期存款 | 0.05% | 80-150bp |

| 1年期定存 | 0.95% | 80-150bp |

| 2年期定存 | 1.05% | 80-150bp |

| 3年期定存 | 1.25% | 80-150bp |

| 5年期定存 | 1.30% | 80-150bp |

这意味着,当年以2.5-2.75%利率存入的资金,如果今年续存,利率可能腰斩。

这正是2026年成为存款流出压力最大一年的根本原因——存量存款与新存款的利率差距达到峰值。从2027年开始,随着高息存款陆续重定价完成,这个压力会逐步缓解。

四、钱会流向哪里?核心判断

瑞银通过与各大银行(6大国有行+招商银行,合计占系统存款约50%)的深度沟通,得出了一个重要结论:

90%以上会留在银行体系

大部分到期存款会以新定期存款的形式继续滚动,尽管利率下降了。

剩余2-4万亿的流向预测:

- 理财产品(WMP):6000亿-1.3万亿元

- 公募基金:3000亿-6000亿元

- 股票投资:4000亿-8000亿元

- 保险产品:2000亿-5000亿元

- 信托产品:2000亿-5000亿元

重要提示:这个估算未包括3个月-1年期存款(占总存款约40%)。但瑞银认为风险有限,因为:

- 这类短期存款增长最快且持续滚动

- 短期存款新旧利率差距较小,续存动力强

相对规模有多大?

- 理财产品市场规模:33万亿

- 公募基金规模:37万亿

- 保险AUM:37万亿

所以2-4万亿的流出量,相对于这些资管行业来说,影响温和可控。

五、会刺激消费吗?答案是:很难

很多人期待这8万亿“超额储蓄”能转化为消费增长,但瑞银泼了冷水:

居民消费情绪依然谨慎,大部分资金预计会继续以金融投资形式配置,而非大规模释放到消费领域。瑞银维持2026年居民消费温和但放缓增长的预期。

六、对银行业的影响:整体利好

这轮存款到期潮对银行来说,反而是个好消息:

1. 资金成本显著下降

- 长期限存款平均利率下降约90个基点

- 转化为存款成本下降约20个基点

- 最终整体资金成本下降约14个基点

这对净息差(NIM)压力巨大的银行业来说,是个难得的喘息机会。

2. 中间业务收入增加

流向理财、基金、保险的资金,银行可以赚取代销手续费。

3. 流动性风险可控

虽然存贷比较高的银行(如邮储银行101.1%、工商银行102.57%)需要关注流动性,但整体行业风险有限。大部分银行存贷比在60-90%之间。

七、银行股投资:基本面向好,但短期有压力

这里出现了一个有趣的矛盾:基本面改善,但股价可能跑输大盘。

瑞银明确指出,尽管存款动态向好,但银行股短期内可能继续承压,原因是:

三大负面因素:

- 行业轮动(sector rotation):牛市中资金偏好科技、消费等高弹性板块

- 国家队ETF减持压力:银行股是ETF重仓标的,赎回压力传导到个股

- 信用风险担忧:万科债务重组重新引发市场对房地产贷款质量的担忧

投资建议:

中期看好高股息收益率银行股:

- 中信银行H股

- 建设银行H股

- 工商银行H股

也看好高增长、高ROE银行:

- 宁波银行

- 杭州银行

策略是:等待市场情绪稳定后逐步配置,享受高股息回报。

八、普通投资者怎么办?

如果你的存款今年到期,可以考虑:

- 不要盲目续存:比较银行存款、货币基金、短期理财的收益率

- 关注结构性存款:部分银行推出挂钩利率或汇率的产品,收益可能更高

- 适度配置权益类资产:如果风险承受能力允许,可以考虑基金定投

- 不建议追高:虽然部分资金会流入股市,但2-4万亿相对A股80多万亿的流通市值,影响有限

2026年确实是中国银行业的存款“大考年”,但不必过度恐慌。数据显示,绝大部分资金会留在银行体系,少部分会流向其他金融产品,对消费的刺激作用有限。

对银行业而言,这是降低资金成本的好机会;对投资者而言,这是重新审视资产配置的时间窗口。

你的存款今年到期了吗?打算怎么配置?欢迎留言讨论。

关注公众号 后台获取研报原文