这一次,碳酸锂真的赢麻了!

1月中旬以来,碳酸锂价格接连突破15万元/吨、16万元/吨两大关口,产业链企业纷纷预喜。

璞泰来、湖南裕能、天赐材料相继公布2025年业绩预告,净利润跨越式翻倍增长,增幅高达100%。

以业绩预告中值计算,第四季度璞泰来净利润同比大幅扭亏,湖南裕能、天赐材料分别同比飙升511.65%和536.3%。

业绩预喜之时,璞泰来宣布拟赴港上市,天赐材料手握295万吨电解液长协订单,分别锁定海外和业绩蓄水池。

然而,湖南裕能却做出了自相矛盾的决定:

一边减产,2026年1月1日起,公司将对部分产线进行检修,预计减少磷酸盐正极材料1.5-3.5万吨。

一边扩产,公司抛出47.88亿元定增方案,用于磷酸盐扩产。

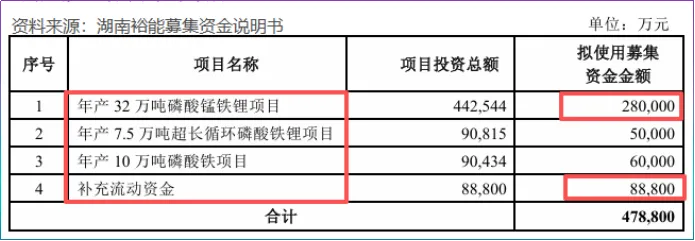

据公告,此次定增28亿元用于年产32万吨磷酸锰铁锂,11亿元用于长循环磷酸铁锂和磷酸铁扩产,8.88亿元用于补充流动资金,约占定增额的19%。

一边减产,一边扩产,湖南裕能背后暗藏哪些乾坤?利润飙升之时,其为何大手笔补充流动资金?

减产:挺价保利

湖南裕能是我国磷酸盐电池正极材料核心供应商,2025年前三季度公司磷酸盐正极材料全球市占率约30%,连续五年全球第一。

当前已经形成规模化的正极材料主要有三元材料、磷酸盐、钴酸锂和锰酸锂,其中,磷酸铁锂已成为正极材料最大的细分市场,2024年全球占比达67%。

并且,市场竞争呈现出鲜明的马太效应:湖南裕能、德方纳米、万润新能、龙蟠科技和友山新材市占率合计占六成。

而相对集中的竞争格局,头部企业是行业的晴雨表。

不单是湖南裕能,万润新能、德方纳米,甚至电解液巨头天赐材料,均相继披露检修或减产计划。

其核心原因在于,行业正面临上下游挤压:

上游成本飙升:磷酸铁锂主要成本来自碳酸锂,如前所述自2025年下半年起碳酸锂价格持续上涨,给中游企业带来成本压力。

下游提价困难:作为产业链中游,锂电材料很难将成本上涨压力转嫁给下游锂电池客户。

看看湖南裕能的客户结构就知道。

2022年以来,宁德时代与比亚迪合计占湖南裕能营收的一半以上,每年有超110亿元的营收来自两大锂电池寡头。

这不是个例,同期,德方纳米第一大客户营收占比也在50%附近。

因此,湖南裕能检修减产可以视为一种挺价信号,意在通过主动收缩短期供给,增强与下游提价的筹码,以修复利润空间。

2025年4月,公司表示产品涨价已基本落地。当然,仅靠减产撬动价格不长远,产品刚需且短期难替代才是博弈的关键筹码。

扩产:顺势斩单

近一年来,宁德时代、比亚迪、亿纬锂能、欣旺达等多家电池厂商,加速抢购磷酸铁锂材料,合计订单额超2400亿元。

头部锁单的背后是新能源汽车和储能的双重爆发。

2025年我国新能源汽车渗透率已超50%,极速渗透,长远看电车是大势所趋。

产业链数据看,11月我国公布的第400批次汽车产品中,91款为新能源汽车,其中搭载磷酸铁锂电池车型75款,占比超80%,压倒性超过三元电池。

储能方面,最新数据显示,2025年全球储能市场增速预计为44%,显著高于锂电池25%的整体增速。

而磷酸铁锂不含镍、钴等稀缺金属,在全球能源博弈背景下,无疑赢得了战略层面的竞争优势,且其低成本、高循环的特性与储能系统对电池的要求不谋而合。

湖南裕能是我国最早实现第四代高压实密度磷酸铁锂量产的企业之一,其第四代高压实密度磷酸铁锂压实密度可达2.65g/cm3。

2024年,公司CN-5、YN-9、YN-13系列销量达15.93万吨,占产品总销量的22%,2025年上半年进一步提高到了40%。

技术叠加需求爆发,给了湖南裕能一个扩产的现实窗口。

但,近50亿元的募集规模真的合理吗?

要知道,德方纳米、龙蟠科技、富临精工高压实密磷酸铁锂均已量产,且客户群存在高度重叠。

实际上,磷酸铁锂竞争不仅是技术之争,更是成本、产能的贴身肉搏,一个对应利润,一个对应交付。

湖南裕能的护城河在规模、成本,其贵州基地形成了磷化工-前驱体-正极材料的一体化优势,目前公司前驱体、磷酸铁100%自供。

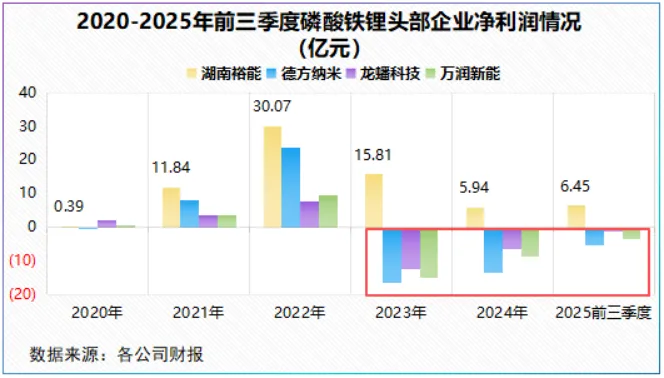

凭借成本护城河,2020-2025年前三季度公司净利润稳定盈利,是市占率前五大同行(剔除未上市的友山新材)唯一一个连续盈利的企业。

业务扩张下,湖南裕能产能确有瓶颈。

2025年前三季度,公司磷酸铁盐正极产能利用率高达114.2%,产销率100.76%,公司现有产能不足以满足下游交付。

但纳闷的是,公司自2025年以来并未披露长协订单,为何产能利用率这么高?

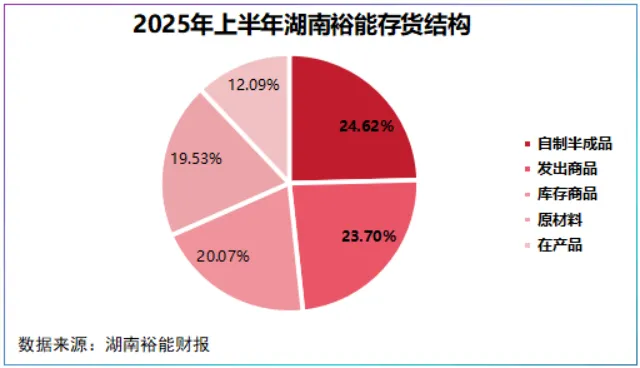

存货很说明问题。上半年,公司存货达33.59亿元,其中24.62%为自制半成品,即前驱体、磷酸铁等自供材料,第二大占比则是发出商品,占23.7%。

与此同时,2020以来,公司存货周转率长期在10次/年以上,显著快于同行,间接说明公司产品正加速交付。

补流:先行成本掣肘

此次定增中,资金大头为磷酸锰铁锂,其相比磷酸铁锂电压、能量密度更高,相比三元材料成本更低,兼具两者优点,有望拓展公司磷酸铁盐潜在市场。

不过,磷酸锰铁锂当下尚未大规模商业,产能、研发是不可避免的先行成本。

截至2025年前三季度,在本次磷酸盐正极扩产中,湖南裕能已提前建成投产29.5万吨,所以少不了提前垫付资金。这么看,补充流动资金在情理之中。

写在最后

湖南裕能减产与扩产看似矛盾,实则是短期修复利润,长期向高附加值产品转型,跳出低端市场红海。

借全球第一的地位,与大客户形成紧密合作,新能源汽车、储能爆发下,湖南裕能有望进一步巩固其领先地位。

以上分析不构成具体投资建议。股市有风险,投资需谨慎。

”

”