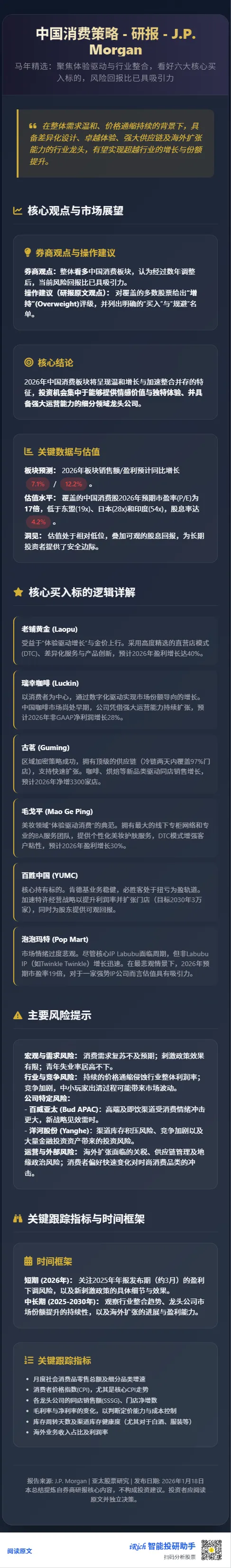

摩根大通于发布的亚太消费板块研究报告指出,中国消费市场正经历结构性转变,2026年行业销售与盈利预计分别增长7.1%和12.2%。报告揭示五大核心投资主题,并明确细分领域分化趋势——IP商品、现制饮品、快餐等赛道增长潜力显著,而白酒、服饰等传统品类增长乏力。当前中国消费股估值吸引力凸显,2026年预期市盈率仅17倍,显著低于印度(54倍)和日本(28倍)。

一、五大投资主题深度拆解

1. 需求温和复苏与政策刺激潜力

现状分析:2025年社会零售总额增速放缓至2.7%,青年失业率维持在14-18%高位。但2026年新刺激政策可能出台,包括家电以旧换新补贴、生育福利扩大等。

投资逻辑:行业龙头(如百胜中国、安踏)将通过成本控制和数字化提升份额,政策催化可能带来超预期反弹。

2. 价格通缩与行业整合加速

典型案例:飞天茅台批发价从2025年1月的2300元跌至12月的1499元,历史新低。平台补贴与政府折扣加剧价格战。

影响判断:通缩环境利于龙头扩大市场份额,但全行业盈利承压。具备供应链优势的企业(如农夫山泉)更易胜出。

3. 年轻消费群体偏好变迁

关键趋势:Z世代青睐差异化设计、社交价值与体验式消费(如潮玩、茶饮、美妆)。Pop Mart的非Labubu IP快速增长、MGP的线下服务模式成功印证此趋势。

投资焦点:具有强IP运营能力(如泡泡玛特)和场景创新力(如瑞幸咖啡)的公司更具韧性。

4. 出海扩张抵消国内增长疲软

数据支撑:家电、运动服饰、茶饮头部企业海外收入占比持续提升。例如安踏通过收购海外品牌实现全球化布局。

风险提示:关税、供应链管理等问题构成门槛,利好已有规模优势的企业(如海尔智家)。

5. 老龄化社会的挑战与机遇

人口结构变化:2024年65岁以上人口占比达15.6%,新生儿数量降至950万。婚姻登记数下降反映年轻群体压力。

受益领域:运动服饰、宠物、健康家电、养老服务需求上升。但婴儿配方奶粉等品类面临长期压力。

二、高潜力赛道与个股推荐

高增长赛道排名(2025-2030年销售复合增长率)

IP商品(13.4%):泡泡玛特(非Labubu IP增长快)、名创优品

现制饮品(11.9%):瑞幸咖啡(数字化优势)、古茗(区域加密策略)

快餐(5.4%):百胜中国(肯德基稳健、必胜客扭亏)

运动服饰(5.2%):安踏(多品牌矩阵)、李宁(需警惕库存风险)

包装饮料(4.0%):农夫山泉(产品创新+渠道深耕)

重点公司投资逻辑

老铺黄金:受益于金价上涨+差异化设计,2026年盈利预计增长40%

毛戈平:线下体验经济代表,专业美容顾问数量行业第一

华润啤酒:高端化趋势明确,估值低于百威亚太

规避标的

百威亚太:高端消费疲软,新战略见效需时

洋河股份:渠道库存压力大,投资资产风险高

三、宏观环境与风险提示

消费数据透视

2025年11月零售增速仅1.3%,但线上实物商品销售保持韧性(2025年增长8.4%)。

通缩压力持续:2025年CPI多次转负,企业定价能力分化。

潜在风险点

政策效果不及预期:补贴政策落地进度可能慢于预期

价格战加剧:行业竞争白热化可能侵蚀利润

海外运营风险:地缘政治与供应链波动

四、估值优势与配置建议

当前中国消费股风险收益比显著优于亚太其他市场:

估值对比:中国消费股2026年预期PE仅17倍,股息率4.2%,高于区域平均水平

资金流向:2026年初消费板块反弹5.4%,资金回流迹象明显

配置策略:优先布局具备以下特征的企业:

强品牌壁垒(如贵州茅台)

出海能力(如安踏体育)

成本控制优势(如农夫山泉)

政策受益方向(如家电补贴潜在标的美的集团)

结语:在分化中寻找确定性

2026年中国消费市场并非整体性机会,而是结构性机遇。投资者需聚焦三大主线:年轻化消费趋势、龙头整合红利与海外扩张能力。在通缩环境中,具备定价权与创新力的公司将成为最终赢家。