在复杂的棋局中,捕捉主导性的驱动变量,是构建有效投资策略的起点。高盛近期发布的《弱势美元总体上有利于亚洲股市》报告,便聚焦于“美元”这一核心宏观变量,系统性地论证了其与亚洲权益市场之间的内在联系。

本文旨在对该报告进行一次严谨的解构,不仅阐述其核心逻辑,更将补充关键的量化细节与风险情景,以期为投资者提供一个更完整、更具操作性的分析框架。

一、 实证关系:美元与亚洲股市的负相关性有多强?

报告首先确立的核心实证结论是:美元与亚洲(除日本外,MXAPJ)权益市场之间,存在显著且强劲的负相关性。

关系强度与区间: 报告指出,区域权益回报与美元之间的相关性是强劲且负向的——与亚洲一篮子货币(MSCI口径)滚动3年周度回报相关系数-60%-80%,与DXY亦达-20%-40%。注意:这是“本币计价”回报,若换成美元计价,负相关更强。

短期预测力与局限性: 报告对因果关系进行了审慎检验。格兰杰检验显示1–4周滞后DXY变化对MXAPJ回报有显著预测力(p<0.05),但仅能解释短期波动,不能作为中期方向信号;且2022–2024期间曾因宏观冲击短暂失效。

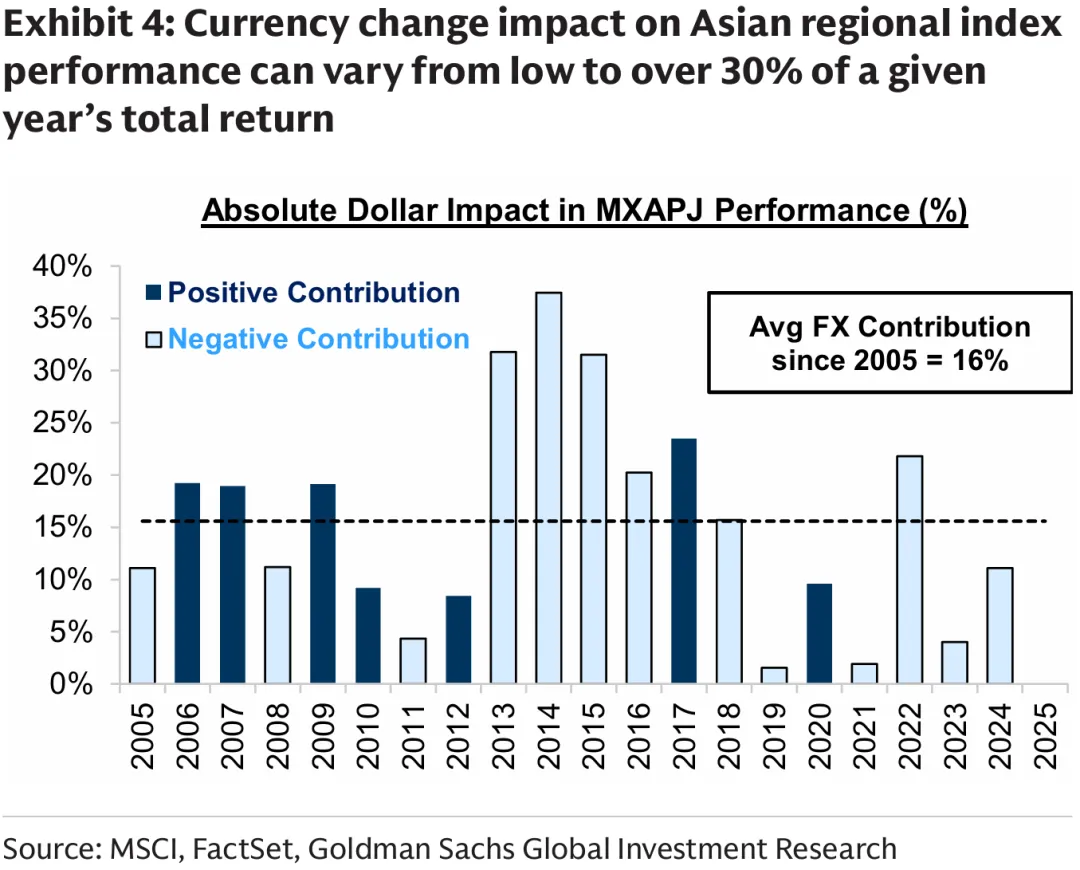

影响的显著性与波动性: 从贡献度来看,汇率变动是回报的重要组成部分,但其影响并非稳定。汇率变动平均贡献16%,但年际波动极大(-30% ~ +35%,见图4)。

美元单年贬值>10%时,历史median贡献升至24%。

二、 传导机制:汇率如何影响权益定价?

在确立了实证关系后,报告深入剖析了美元通过三大渠道影响亚洲权益市场的经济学机理。

美元走弱,通过提升以美元计价的投资者持有亚洲资产的预期回报,吸引国际资本流入。资本的净流入,直接对股价构成上行压力。

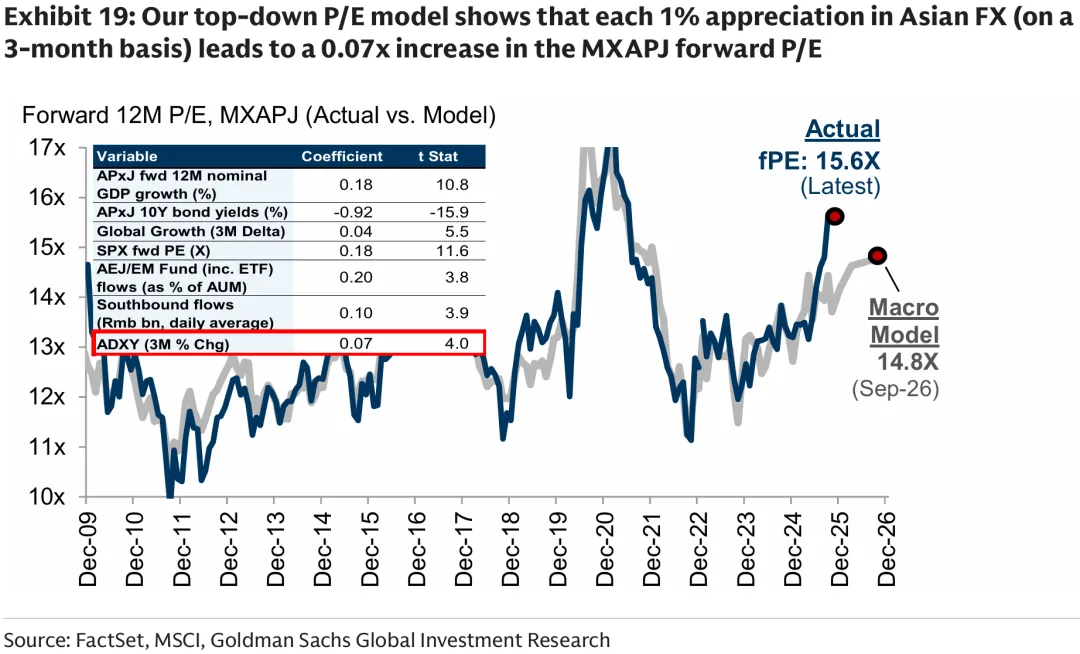

区域权益估值与本币升值正相关。这不仅因为外资流入推高估值,也因为货币强势通常意味着本地风险评估的改善(即折现率下降)。报告的模型对此进行了量化,但弹性并非一成不变:

亚洲货币每升值1%,模型显示MXAPJ远期P/E中枢上行0.07×;若叠加外资流入加速,弹性可放大至0.10×;反之若流动性退潮,弹性降至0.04×。

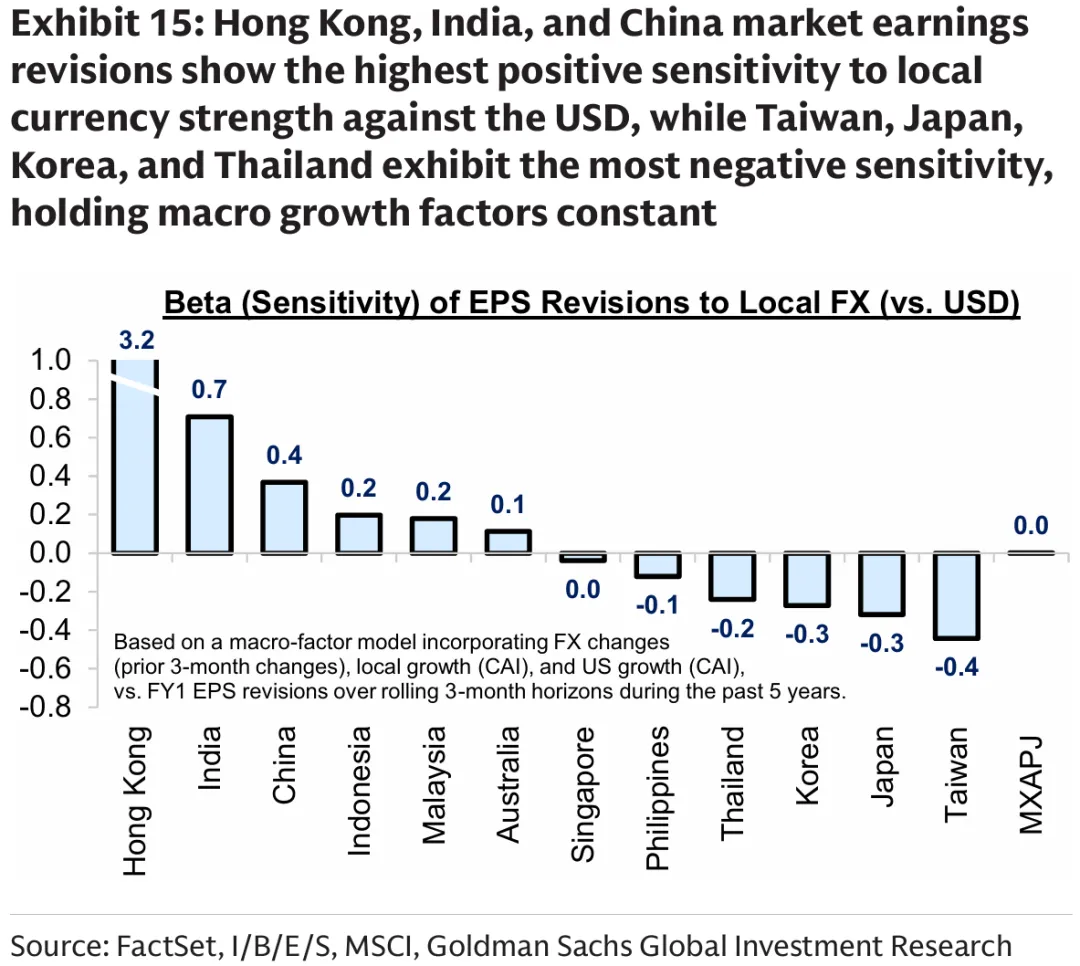

盈利渠道的效应最为复杂,呈现出显著的内部结构分化。

MXAPJ整体盈利对弱美元beta仅+0.1×(5%本币升值 ≈ +0.2%盈利修正)。但内部极度分化:港/印/中盈利修正beta +0.4~+0.7×;台/韩/日beta -0.3~-0.7×。出口占比>25%的板块,盈利下修风险不可忽视。

三、 投资启示:利用结构分化捕捉Alpha

将宏观判断转化为投资组合,关键在于识别结构性差异。

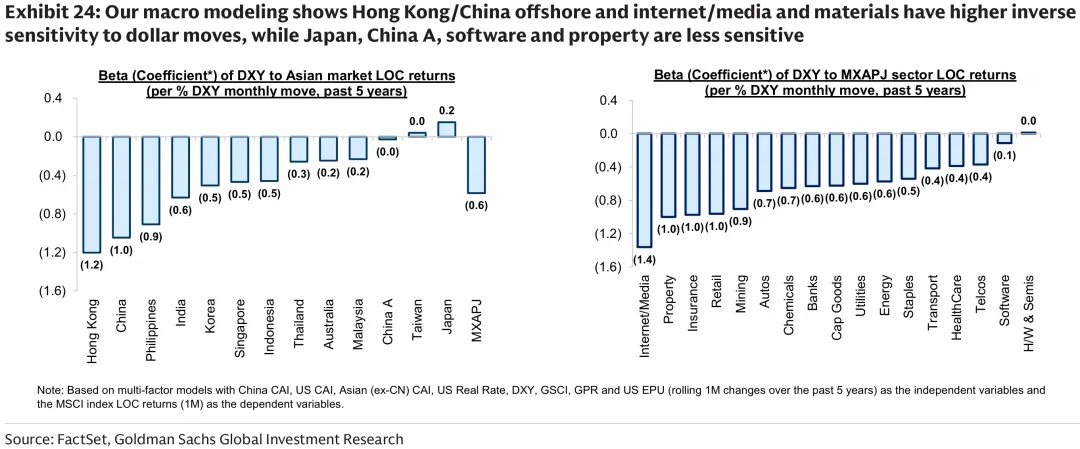

宏观模型显示港/离岸中国/印尼/菲对美元弹性最负(β -1.0~-1.6);中A、台、澳弹性仅-0.2~-0.4;日本因日元融资与出口双角色,反而呈小幅正弹性(+0.2)。美元贬值>10%时,港/韩/印尼median超额收益+17%~+29%,日股仅+6%。

高负beta行业:互联网/传媒、采矿、零售(β -1.2~-1.6);低负beta:软件、地产、半导体硬件(β -0.4~-0.7)。若美元重新走强,上述排序将迅速反转。

可交易工具:

报告提供了具体的量化工具,便于投资者直接应用。高盛同步给出两套可交易篮子:

GSCNRMBL(升值赢家) — 负美元相关性、高USD债务、低美收;

GSCNRMBW(升值输家) — 高美收、低毛利、台/韩寿险。

过去3年篮子相对收益与USDCNY月度变化相关系数+0.62,胜率64%,但近期因AI主题与贸易缓和,赢家/输家价差与DXY背离,提供重新入场窗口。

结语

综合高盛的分析,我们可以得出一个更为严谨的结论:在预期的美元弱周期中,亚洲(除日本外)权益市场确实迎来了宏观层面的顺风。然而,这种顺风在不同区域、行业和市场环境下的传导效率与弹性存在巨大差异。

弱美元有利于亚洲股市的beta,但非“免跌金牌”;把握区域/行业弹性差,同时备好对冲脚本,才能把“汇率红利”真正锁进净值。

原文题目:ASIA-PACIFIC PORTFOLIO STRATEGY A weaker USD is mostly good for Asian equities