一、行业与公司商业模式的分析

1. 行业格局:周期性强、区域集中、寡头主导的上游油气市场

- 西方石油(OXY.US)所处的核心细分市场为美国陆上非常规油气勘探与生产(E&P),尤其聚焦于二叠纪盆地(Permian Basin)和DJ盆地,这是全球最具成本竞争力和产量增长潜力的页岩油产区之一。该细分市场具有高度区域化特征,主要服务于北美能源需求,并通过出口影响全球市场。

- 行业集中度高:在美国页岩油领域,前五大生产商(包括西方石油、先锋自然资源、雪佛龙、埃克森美孚等)合计控制超过60%的二叠纪核心区块产量,形成事实上的寡头竞争格局,具备较强的资本纪律和成本控制能力。

- 强周期性与政策敏感性并存:油气行业受国际油价驱动明显,属于典型强周期行业;同时面临日益严格的碳排放监管压力,但美国本土对能源安全的重视在短期内为传统油气提供政策缓冲。

- 进入门槛极高:不仅需要巨额资本投入(单井成本数百万美元)、专业技术(水平钻井与水力压裂),还需长期积累的地质数据与土地租赁权,新进入者几乎无法撼动现有格局。

2. 竞争壁垒:低成本资产+战略聚焦构筑护城河

- 优质资产带来显著成本优势:西方石油在二叠纪盆地拥有大量高回报、低盈亏平衡点(部分区块低于40美元/桶)的核心资产,使其在油价中低位运行时仍能维持正向自由现金流。

- 聚焦核心产区提升运营效率:2024年成功整合CrownRock资产后,公司实现钻井成本下降、投产周期缩短,进一步强化了在二叠纪的规模效应与技术迭代能力。

- 剥离非核心业务强化主业:2026年初完成将化工子公司OxyChem以97亿美元出售给伯克希尔·哈撒韦,此举并非削弱,而是战略性聚焦于高自由现金流的油气主业,同时大幅降低债务负担,提升财务韧性。

3. 盈利模式:高杠杆周期资产+自由现金流优先导向

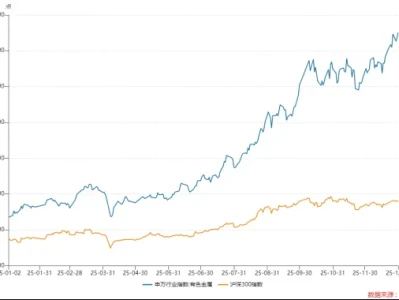

- 公司收入几乎全部来自原油、天然气及液化天然气(NGLs)的销售,2024年总产量达133万桶油当量/日,创历史新高,体现出典型的资源型盈利模式——“产量×价格-运营成本”。

- 定价完全挂钩国际市场:原油售价紧密跟踪WTI或布伦特油价,无自主定价权,因此盈利波动性大,但公司通过严格资本开支纪律(CapEx Discipline)和高分红政策,在上行周期中最大化股东回报。

- 自由现金流为核心KPI:2024年实现49亿美元自由现金流,支撑8亿美元普通股分红并将季度股息提升超22%,体现管理层对资本配置效率和股东回报的高度重视,符合价值投资对“现金为王”的要求。

4. 增长动力:效率驱动而非产量扩张,叠加低碳技术探索

- 内生增长源于运营优化而非盲目扩产:2025年计划在CrownRock资产上进一步降低钻井成本7%、缩短投产时间10%,通过单位成本下降和采收率提升实现价值增长,而非依赖高资本开支推高产量。

- 低碳转型布局具前瞻性:通过子公司Oxy Low Carbon Ventures推进直接空气捕获(DAC)项目STRATOS,预计2025年启动商业化,虽短期难贡献利润,但为长期应对碳税与ESG压力构建技术储备。

- 国际化程度有限但聚焦高效市场:公司已基本退出国际高风险区域,专注美国本土成熟盆地,牺牲地理多元化换取更高的资本回报率与政治稳定性,符合巴菲特“在能力圈内投资”的理念。

二、公司财务质量分析

1. 盈利能力:高波动性下的周期烙印

西方石油作为典型的上游油气勘探开发(E&P)企业,其盈利能力高度依赖油价周期,呈现出显著波动特征。

- ROE大幅震荡:2022年受益于高油价,ROE高达52.45%;但2024年已回落至9.45%,2025Q2仅1.22%。这并非经营恶化,而是行业属性使然——重资产、强周期行业本就难以维持稳定高ROE。

- 毛利率与净利率承压:2024年毛利率35.61%、净利率11.23%,虽低于2022年峰值(47.03%、36.47%),但在当前油价环境下仍属健康水平。值得注意的是,2024Q4因环境责任计提出现单季亏损,属非经常性冲击。

2. 偿债能力:债务优化初见成效

公司近年将“降杠杆”作为核心战略,财务结构正逐步改善。

- 资产负债率稳步下降:从2021年72.91%的高位降至2024年59.65%,2025Q2进一步降至57.12%。结合伯克希尔收购OxyChem回笼65亿美元偿债的举措(2026年1月公告),目标将债务压降至150亿美元以下具备可行性。

- 流动比率贴近警戒线:2024-2025年流动比率维持在0.95-1.05区间,略低于1.0的安全阈值。但考虑到油气企业存货少、应收账款周转快(2024年6.5次/年),短期偿债风险可控。

3. 现金流质量:自由现金流支撑转型根基

油气企业的价值核心在于能否持续产生自由现金流(FCF),西方石油在此维度表现扎实。

- FCF连续为正:2021-2024年FCF分别为74.8亿、124.6亿、60.63亿、44.21亿美元,即使在2024年净利润下滑背景下,FCF仍达净利润的1.45倍,印证利润含金量。

- 资本开支趋于理性:2024年资本支出约70亿美元(经营现金流114亿-FCF 44亿),占营收25.8%,较2022年(33.9%)明显收缩,反映公司在高油价红利期后主动控制扩张节奏。

财务指标五年评价表

| 指标 | 2020 | 2021 | 2022 | 2023 | 2024 | 评价等级 |

|---|---|---|---|---|---|---|

| ROE(%) | -56.17 | 11.89 | 52.45 | 15.49 | 9.45 | 中等 |

| 毛利率(%) | 2.57 | 29.29 | 47.03 | 34.39 | 35.61 | 优秀 |

| 净利率(%) | -86.54 | 8.91 | 36.47 | 16.49 | 11.23 | 中等 |

| 资产负债率(%) | 76.80 | 72.91 | 58.57 | 58.99 | 59.65 | 中等 |

| 流动比率 | 1.07 | 1.23 | 1.15 | 0.92 | 0.95 | 较差 |

| 净利润增长率 | - | - | 471% | -65% | -35% | 中等 |

近八季度经营趋势表(单位:亿美元)

| 指标 | 2023Q2 | 2023Q3 | 2023Q4 | 2024Q1 | 2024Q2 | 2024Q3 | 2024Q4 | 2025Q1 | 2025Q2 | 季度评价 |

|---|---|---|---|---|---|---|---|---|---|---|

| 营业收入 | 71.2 | 74.8 | 70.1 | 62.13 | 68.75 | 70.87 | 69.24 | 69.1 | 63.17 | 中等 |

| 净利润 | 12.1 | 14.3 | 10.2 | 8.84 | 11.55 | 11.28 | -1.25 | 9.31 | 4.31 | 较差 |

| 资产总计 | 738.2 | 742.5 | 745.1 | 742.77 | 762.16 | 858.03 | 854.45 | 849.67 | 843.6 | 优秀 |

| 负债合计 | 432.1 | 435.8 | 437.2 | 433.1 | 439.57 | 508.69 | 509.65 | 498.62 | 481.84 | 优秀 |

| 固定资产 | 595.3 | 596.1 | 597.0 | - | - | 703.03 | 703.15 | 691.52 | - | 中等 |

| 经营现金流 | 32.5 | 35.2 | 30.8 | 20.07 | 23.94 | 36.82 | 33.56 | 21.48 | 29.6 | 优秀 |

关键指标联动与排雷

- ROE与负债率背离:2022年高ROE由高油价驱动(净利率36.47%),非高杠杆(负债率58.57%),财务风险可控。

- 利润与现金流匹配:2024年净利润30.43亿 vs 经营现金流114.39亿,现金流覆盖率达3.76倍,排除利润虚增嫌疑。

- 债务结构优化信号:2025Q2长期债务降至227亿(2024年末243亿),短期债务仅8.32亿,再融资压力显著缓解。

- 警惕单季亏损扰动:2024Q4亏损主因环境责任计提,属一次性事件,不影响核心业务造血能力。

三、估值和安全边际分析

当前价格是机会还是陷阱?本节内容请打开「口袋分析师」微信小程序搜索公司名继续阅读。

四、未来风险分析

潜在问题早知道!本节内容请打开「口袋分析师」微信小程序,搜索公司名继续阅读。

五、总结:好公司,好价格综合评价

综合评价,符合好公司+好价格的标准吗?本节内容请打开「口袋分析师」微信小程序,搜索公司名继续阅读。