时间范围:2025 年 11 月 24 日至 12 月 23 日

核心表现:人民币兑美元升值幅度达1.2%,自 4 月份美国关税战冲击后,人民币持续处于升值趋势,目前已逼近“7”关口。

- 短期涨幅:

2025 年 11 月 24 日 —12 月 23 日的一个月内,人民币兑美元升值幅度达 1.2%,属于温和但明确的升值走势。 - 趋势延续性:自

2025 年 4 月美国发起关税战的冲击过后,人民币并未走弱,反而进入持续升值通道,并非短期偶然波动。 - 当前关键位置:汇率已逼近

“7” 这一重要关口(即1 美元可兑换约 7 元人民币),“7” 是市场普遍关注的心理与交易层面关键点位,逼近该关口意味着升值趋势已形成显著市场影响。

驱动因素 | 具体内容 | 关键数据 / 信息 |

美元贬值(被动升值) | 1. 美联储 12 月如期降息,表态偏鸽派;2. 特朗普将提名美联储主席,要求加大降息力度,热门候选人释放鸽派观点;3. 美联储独立性受损削弱美元信用 | 近一个月美元指数下跌2.3% |

出口强劲(主动支撑) | 外部贸易政策波动下,中国出口保持高增长,进口下降,贸易顺差扩大 | 2025 年前 11 月:出口累计同比增长5.4%,进口累计同比下降0.6%,贸易顺差突破1 万亿美元(历史新高) |

中国货币政策克制 | 相较于美联储连续三次降息共计 75bp,中国降息幅度小,货币供给量近三个月下降 | 美联储 2025 年累计降息75bp,中国 M2 同比增速呈下降趋势 |

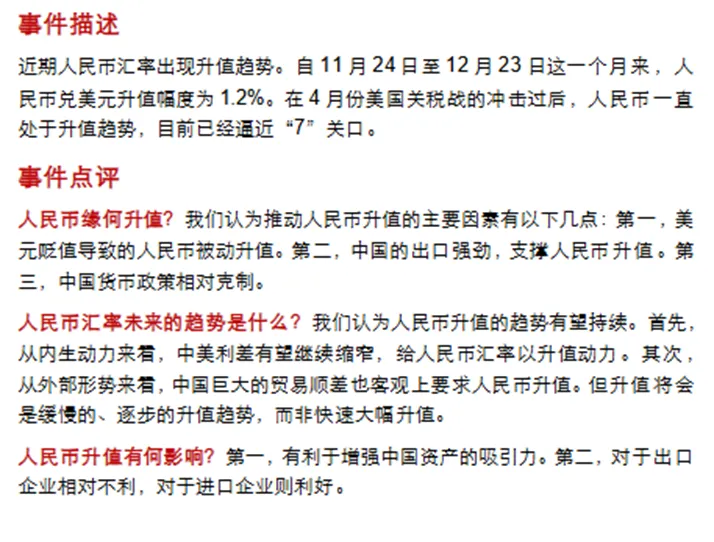

核心结论:人民币升值趋势有望持续,但将是缓慢、逐步的升值,而非快速大幅升值。

核心结论:人民币升值趋势有望持续,但将是缓慢、逐步的升值,而非快速大幅升值。- 支撑逻辑:

1.内生动力:中美利差有望继续缩窄。中国货币政策将保持宽松(侧重精准滴灌),美联储2026 年仍计划降息25bp,且人事变动可能带来更多降息,叠加美联储独立性受损削弱美元,支撑人民币升值。

2.外部形势:中国贸易顺差规模巨大,客观上需要人民币适当升值以刺激进口、平衡贸易,缓解外交层面的压力(如欧盟对“中欧贸易失衡” 的担忧)。

问题 1:2025 年四季度人民币升值的核心驱动因素有哪些,对应的关键数据是什么?

答案:核心驱动因素有三点:①美元贬值,近一个月美元指数下跌 2.3%(美联储降息 + 鸽派表态、美联储独立性受损);②中国出口强劲,2025 年前 11 月出口累计同比增长 5.4%,贸易顺差突破 1 万亿美元(历史新高);③中国货币政策相对克制,相较于美联储 2025 年累计降息 75bp,中国降息幅度小且近三月货币供给下降。

问题 2:人民币升值趋势为何有望持续但不会快速大幅升值?

答案:持续升值的支撑的是:①内生动力:中美利差将继续缩窄(中国精准宽松 + 美联储 2026 年仍计划降息),美联储独立性受损削弱美元;②外部形势:中国巨额贸易顺差客观要求人民币升值以平衡贸易。不会快速大幅升值的原因是:需缓解贸易伙伴的外交压力,且中国货币政策强调“精准滴灌” 而非全面宽松,避免升值过快对出口企业造成剧烈冲击。

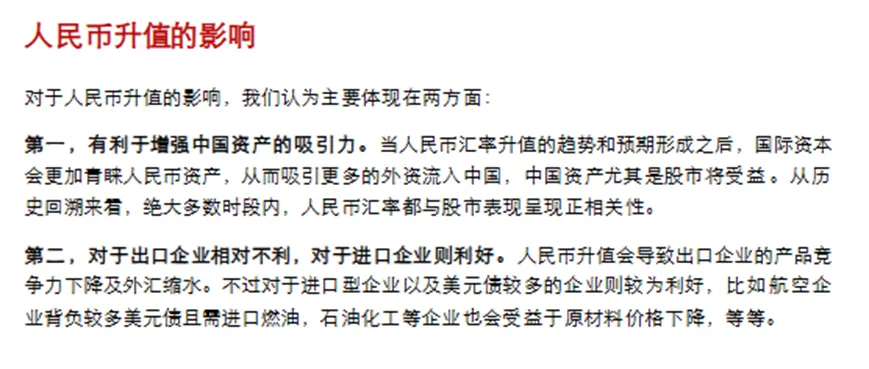

问题 3:人民币升值对不同类型企业的影响有何差异,投资者可重点关注哪些领域?

答案:差异主要体现在:①出口企业利空,产品竞争力下降、外汇缩水;②进口企业及美元债较多企业利好,原材料成本或偿债压力下降。投资者可重点关注:①受益领域:航空(进口燃油 + 美元债)、石油化工(进口原材料)等进口型企业,以及股市等人民币资产;②谨慎领域:出口导向型制造业(如纺织、电子组装)。