2026年2月18日摩根士丹利发布:

目录

原文全文

整理归纳精简版

表格与PPT版

原文全文(红点与小标题为公众号作者个人添加):

一、现状、原因和建议概览

🟥指数现状:各大指数似乎陷入停滞。

🟥停滞原因:

(1)良好的经济与盈利消息已在很大程度上被市场提前定价,市场需要真正的超预期利好才能继续走高。

(2)特别是,市场需要更明确的证据,证明巨额AI资本支出最终能转化为可持续的回报,而不只是规模越来越大的支出新闻。这种不确定性正促使越来越多的投资者将资金从超大盘科技股转向范围更广的其他股票。

🟥应对建议:在当前环境下,建议在投资中侧重盈利确定性与优质资产,在小盘股上适当获利了结,并扩大布局特定行业中AI应用落地的受益企业。

二、深度分析

🟥 确定性因素

2026年的开局与2025年末十分相似:投资者信心高涨,市场逻辑清晰,股票定价也反映出“几乎不会出问题”的预期。

看涨逻辑很直接:货币政策趋于宽松、财政刺激惠及消费者、AI投资持续加码、监管环境利好增长。如果这一剧本顺利推进,企业盈利将加速增长,市场大概率随之上涨。

🟥 意外的滞涨

然而,2026年已过去六周有余,市场并未如预期般上涨。相反,市场处于震荡磨底状态。标普500指数始终未能站上7000点,以科技股为主的纳斯达克综合指数今年以来下跌,且低于2025年10月高点。

市场情绪与其说是恐慌,不如说是失望——不错的消息并未转化为指数的进一步上涨。

🟥利好消息已不够用

当然,市场通常不会仅因“利好”消息上涨——只有当结果超出投资者已定价的预期时,市场才会上涨。但即便以此标准衡量,近期数据依然偏正面:

- 经济意外指数有所改善

- 制造业数据好于预期

- 2月11日就业报告展现出超预期韧性

- GDP上修整体积极

- 多家企业发布的四季度业绩好于、甚至大幅好于华尔街预期。

🟥 为何市场未能突破上行?

●对AI带来行业冲击的担忧不断升温。

●投资者越来越希望看到AI的证据:

当下巨额的AI投入,未来能否转化为可观的回报。AI建设规模已极为庞大,且已被市场充分认知,投资者不再愿意为推动AI发展的企业支付任何估值。

换句话说,市场需要更明确的回报证明,才愿意给出更高估值。

三、市场震动

1.🟩逃离大型科技股

从大型科技股转向“其他所有板块,这种不确定性体现在市场一轮强势的风格轮动中。科技股在2025年多数时间领涨后,如今成为明显的落后板块。取而代之的是,几乎“其他所有板块”近期都在走强:

●今年以来,等权标普500表现优于传统市值加权指数,说明上涨更多来自指数内普通个股,而非少数几家超大盘股

●投资者更青睐低估值、现金流稳健的公司,而非高估值成长股

●美国以外股市表现好于美国本土股市

此外,1月散户交易活跃度大幅上升,投资者似乎在卖出大型科技股,以筹集资金买入小盘股、经济向好时受益的周期股、大宗商品以及海外资产。

更进一步,如果投资者必须配置与AI相关的新兴科技股,也可能通过减持当前规模最大、流动性最好的持仓来筹集资金——这会进一步给超大盘科技股带来压力。

2.🟩主线方向:从AI“建设者”转向AI“应用者”,并重新定价受冲击行业

在这一轮轮动中,市场主线正在寻找下一个方向。摩根士丹利全球投资委员会认为,投资者可能很快开始从AI建设者(如基础设施提供商)转向成功的AI应用者(利用AI提升效率与利润率的公司),同时对最可能受AI冲击的企业进行重新定价。随着二季度临近,近期涌入小盘股与质地偏弱、波动较大个股的资金可能会暂时休整。其中部分标的大概率会令人失望。

一旦出现这种情况,资金往往会重新流向优质资产——财务稳健、盈利扎实、增长稳定、负债较低的公司。这可能会为部分科技股重新打开机会,尤其是在经增长调整后估值依然具备吸引力的板块。

四、投资建议

在当前环境下,我们建议理性投资者:

🟥关注点:聚焦大概率能达成盈利目标的美国企业。

🟥获利了结:考虑在小盘股、微盘股与投机性标的上获利了结。

🟥资金分配:将资金重新配置到大盘核心资产与优质股,包括“美股七大科技巨头”

🟥扩大布局生成式AI效率提升受益方向,包括医疗、能源、软件、金融等行业。

对于被动型投资者的建议如下:

🟥建议在市值加权指数与等权指数之间均衡配置。

🟥并将至多50%的资金交给主动管理。

🟥同时可考虑增配美国以外股市,重点关注新兴市场。

🟥对部分投资者而言,对冲基金、黄金与基础设施资产也仍可作为核心配置。

本文基于丽莎·沙莱特于2026年2月11日全球投资委员会月度展望报告。

如需回放链接,可咨询你的摩根士丹利财务顾问。

一页精简版

核心观点·一页精简版(2026.2.18),全文分为五个模块:

一、市场现状

美股指数陷入停滞,标普500未能站稳7000点,纳指年内下跌,利好数据已被充分定价,仅靠好消息无法推动上涨,市场情绪以失望为主。

二、上涨受阻核心原因

1. 市场不再满足于AI巨额投入的消息,需要明确证据证明AI资本支出能转化为持续盈利;

2. 投资者担忧AI对各行业造成冲击,科技股估值过高,需盈利增长匹配估值。

三、市场正在发生的轮动

1. 资金从超大盘科技股流出,转向周期股、小盘股、大宗商品及海外市场;

2. 等权指数跑赢市值加权指数,行情从少数巨头扩散至全市场;

3. 市场主线将从AI基建建设者,转向AI应用落地受益企业。

四、投资建议

1. 聚焦盈利确定性高、财务优质的大盘核心资产,可配置七大科技巨头;

2. 小盘股、投机性标的逢高获利了结,回避低质地高波动个股;

3. 增配医疗、能源、软件、金融等AI应用受益行业;

4. 被动投资均衡配置指数,增配海外及新兴市场,可搭配黄金、基建资产。

五、关键结论

市场等待AI真实回报兑现,只有超预期利好+全市场有效轮动,美股才能重启上行。

表格与PPT版

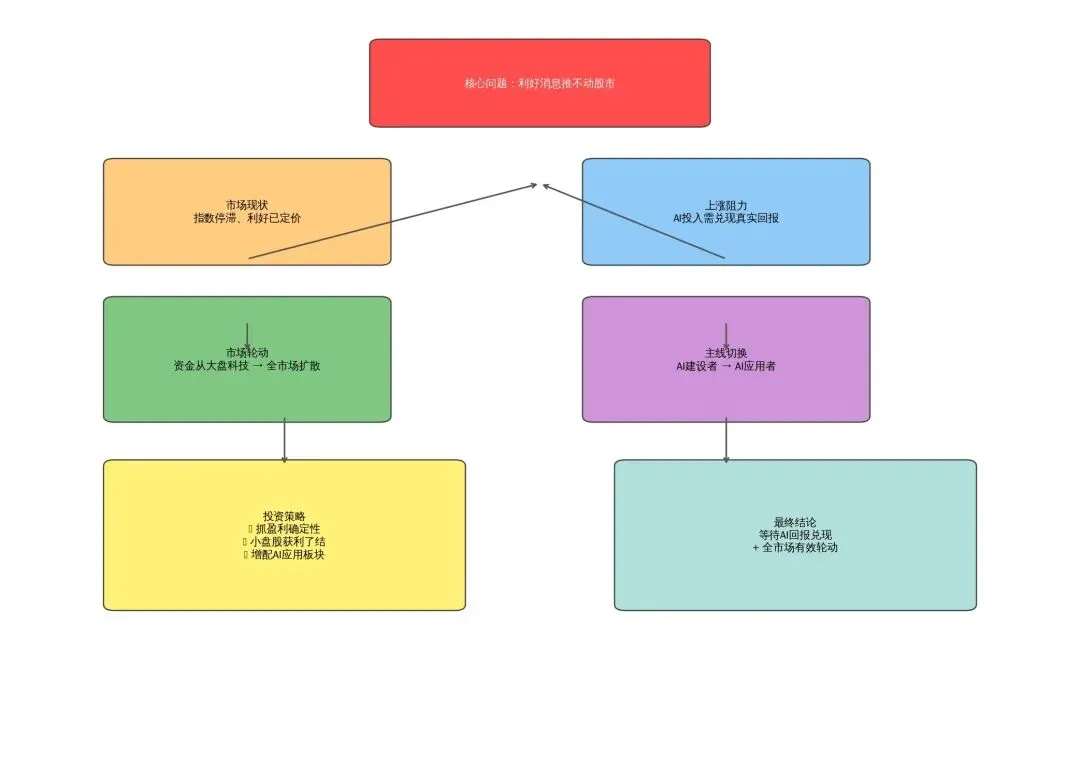

- 核心问题:利好推不动股市

- 市场现状 + 上涨阻力

- 资金轮动 + 主线切换

- 投资策略 + 最终结论