如需要免费研报请联系VX:15502103583

以下为正文

引言:地缘政治新常态下的资源博弈

在全球地缘政治格局日益复杂、供应链韧性备受考验的当下,战略性关键矿产的地位愈发凸显。美国政府近期宣布启动一项雄心勃勃的“战略关键矿产储备”计划,旨在通过公私合作与资金支持,构建一道抵御未来供应冲击的“资源长城”。高盛(Goldman Sachs)大宗商品团队在2026年2月18日发布的最新研报中,对这一计划进行了深度剖析,指出其储备目标可能更具针对性,而非全面撒网,并警示了其对全球金属市场可能产生的深远影响。

本文将基于高盛的这份权威研报,为您全面解读美国金属战略储备的背景、潜在目标、规模估算及其对全球大宗商品市场,特别是铜和铝,可能造成的冲击。我们还将探讨这一战略背后的地缘政治考量,以及对未来全球资源格局的启示。

一、 战略背景:供应链韧性与国家安全

美国此次战略储备计划的推出,并非偶然。近年来,全球供应链的脆弱性在疫情、地缘冲突等事件中暴露无遗,关键矿产的稳定供应直接关系到国家经济安全、国防工业乃至新兴产业的发展。高盛指出,该计划的核心目标是建立一个缓冲机制,以应对关键矿产供应中断的风险。这包括利用美国进出口银行(EXIM)的20亿美元资金,支持相关公私合作项目。

值得注意的是,高盛认为,与冷战时期那种大规模、全面性的战略储备不同,本次计划可能更倾向于“小而精”的策略,即针对性地储备那些对美国经济和国防至关重要、且进口依赖度高的特定金属。

二、 潜在目标:高依赖度关键矿产的甄别

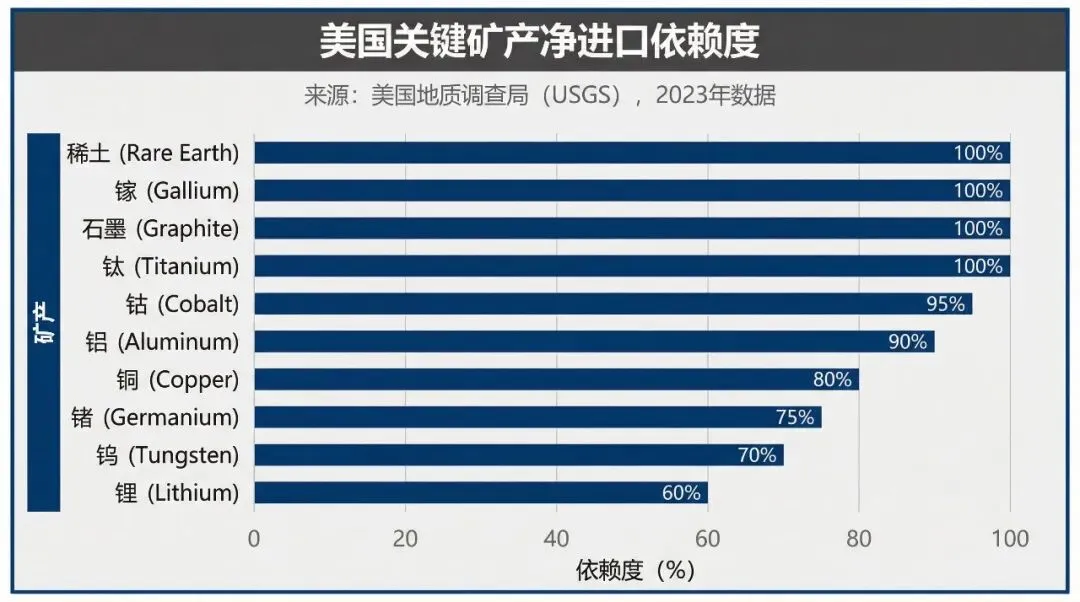

高盛的研报首先聚焦于识别美国净进口依赖度最高的关键矿产。这些金属一旦供应受阻,将对美国本土产业造成严重冲击。通过对美国地质调查局(USGS)数据的分析,高盛列出了以下几种高风险金属:

表格1:美国净进口依赖度最高的关键矿产

关键矿产 | 美国净进口依赖度 (百分比) |

稀土 | 100% |

镓 | 100% |

石墨 | 100% |

钛 | 100% |

钴 | 95% |

铝 | 90% |

铜 | 80% |

锗 | 75% |

钨 | 70% |

锂 | 60% |

数据来源:USGS,高盛全球投资研究

从上表可以看出,稀土、镓、石墨和钛等矿产几乎完全依赖进口,其战略重要性不言而喻。而铝、铜、钴等大宗金属虽然依赖度略低,但因其广泛的工业应用和巨大的需求量,一旦供应出现问题,影响范围将更为深远。

三、 储备规模估算:60天需求覆盖的冲击力

高盛进一步估算了如果美国以60天需求覆盖为目标进行战略储备,所需的金属吨位和潜在市场价值。这一“60天”的设定,是基于历史供应中断事件的平均持续时间,旨在提供一个合理的缓冲期。

表格2:估计战略储备所需的金属(以60天需求覆盖为目标)

商品 | 储备吨位 (千吨) | 储备价值 (百万美元) |

铝 | 798 | 1,756 |

铜 | 279 | 1,094 |

铅 | 247 | 1,036 |

锌 | 135 | 1,433 |

镍 | 65 | 1,109 |

锡 | 76 | 1,109 |

钨 | 47 | 1,109 |

锂 | 18 | 1,109 |

钴 | 15 | 1,109 |

稀土 | 10 | 1,109 |

镓 | 0.1 | 1,109 |

石墨 | 5 | 1,109 |

钛 | 20 | 1,109 |

锗 | 0.05 | 1,109 |

总计 | - | 14,841 |

数据来源:USGS,CRU,彭博,普氏,高盛全球投资研究

根据高盛的估算,若要实现60天需求覆盖的战略储备,总价值将接近150亿美元。其中,铝、铜和锌所需的储备价值最高,这反映了它们巨大的市场规模和战略重要性。值得注意的是,尽管稀有金属如稀土、镓等所需吨位较小,但其单位价值高昂,且对高科技产业至关重要。

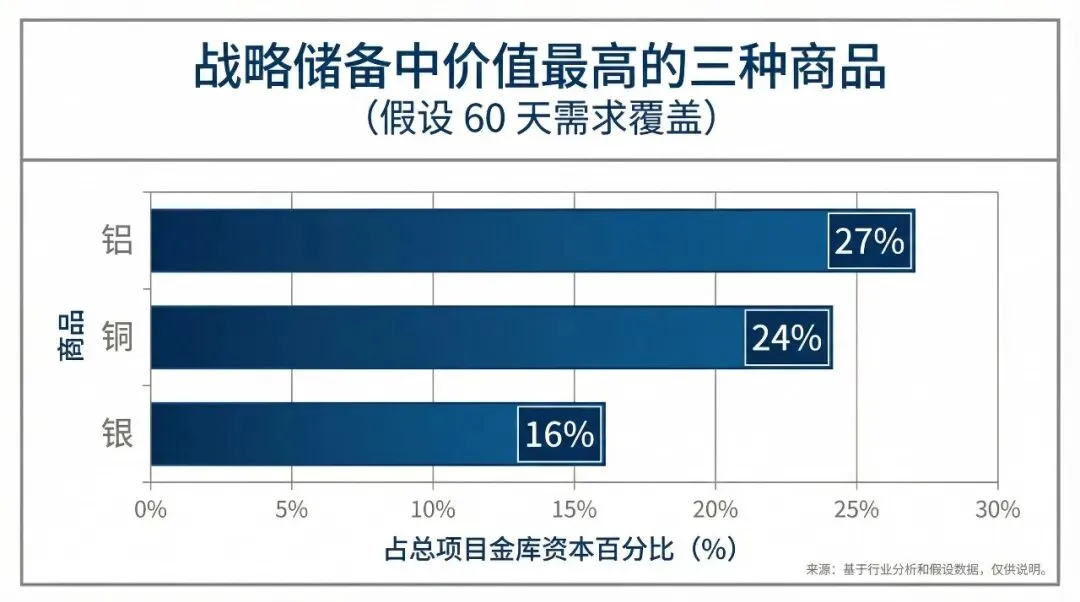

表格3:战略储备中价值最高的三种商品(以60天需求覆盖为目标)

商品 | 占总项目金库资本百分比 |

铝 | 27% |

铜 | 24% |

银 | 16% |

数据来源:USGS,彭博,高盛全球投资研究

高盛强调,铝、铜和银在战略储备中占据了最高的价值比重,这三者合计占到总项目金库资本的近七成。这表明,即使是针对性储备,这些大宗金属的潜在采购量也足以对全球市场产生显著影响。

四、 对全球金属市场的影响:铜和铝的案例分析

高盛研报的重点之一是分析美国战略储备对全球金属市场,特别是对LME(伦敦金属交易所)库存的潜在冲击。报告指出,即使是相对温和的60天需求覆盖储备,也可能导致LME库存大幅下降,从而推高价格。

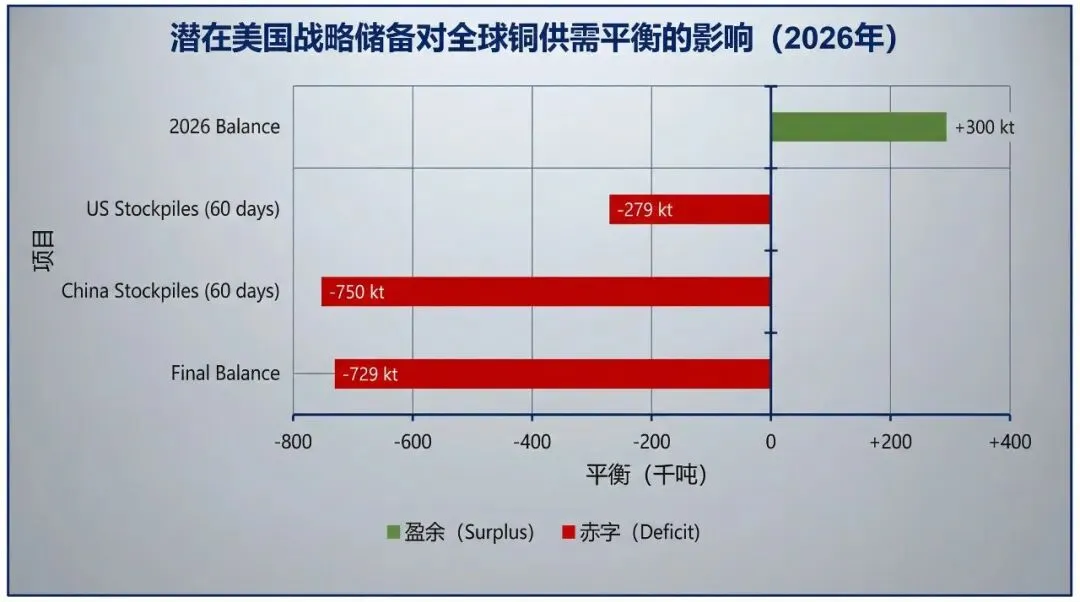

1. 铜:从盈余到赤字?

高盛对铜市场进行了详细的案例分析。报告指出,如果美国储备60天需求量的铜,全球铜市场可能从当前的盈余状态转变为赤字。这主要是因为美国作为全球主要的铜消费国之一,其采购量足以改变全球供需平衡。

表格4:美国项目金库隐含储备量与现有库存对比 (以60天需求覆盖为目标)

商品 | LME库存 (千吨) | 美国项目金库隐含储备 (千吨) | 全球可见库存 (千吨) |

铜 | 180 | 279 | 1200 |

铝 | 480 | 798 | 1600 |

数据来源:LME,CRU,高盛全球投资研究

从上表可以看出,美国项目金库隐含的铜和铝储备量,均显著高于当前的LME库存。这意味着,一旦美国开始大规模采购,LME的现有库存将难以承受,价格上涨压力巨大。

表格5:潜在的美国战略储备对全球铜供需平衡的影响 (以60天需求覆盖为目标)

指标 | 2026年平衡 (千吨) | 美国储备 (60天) (千吨) | 中国储备 (60天) (千吨) | 最终平衡 (千吨) |

铜 | +300 | -279 | -750 | -729 |

数据来源:Wood Mackenzie,CRU,高盛全球投资研究

高盛的分析进一步表明,如果美国进行60天需求覆盖的铜储备,即使不考虑中国等其他国家的潜在储备行为,全球铜市场也将出现近300千吨的赤字。如果再考虑到中国等主要消费国的战略储备,全球铜市场将面临更严重的供应短缺,价格可能飙升。

2. 铝:工业基石的脆弱性

与铜类似,铝作为工业的基石,其战略储备也将对市场产生巨大影响。高盛指出,如果美国储备60天需求量的铝,LME的铝库存也将面临枯竭的风险。这不仅会推高铝价,还可能对全球制造业造成连锁反应。

五、 市场影响与风险:地缘政治与囤积效应

美国金属战略储备计划的实施,无疑将对全球大宗商品市场带来多重影响和风险:

1. 价格上行压力

最直接的影响是价格上涨。大规模的采购行为将直接增加需求,减少市场流通量,从而推高相关金属的价格。高盛指出,这种价格上涨可能不仅限于被储备的金属,还可能蔓延到其他替代品或相关产业链。

2. 全球囤积效应

美国的战略储备行为可能引发其他国家效仿,形成全球范围内的金属囤积潮。这种“囚徒困境”式的行为将进一步加剧市场供应紧张,导致价格螺旋式上涨。

3. 地缘政治风险加剧

战略储备计划的背后,是地缘政治竞争的日益激烈。美国此举旨在减少对特定国家的关键矿产依赖,这可能被视为一种“脱钩”或“去风险”的策略,从而加剧国际贸易摩擦和地缘政治紧张局势。

4. 供应链重塑

长期来看,战略储备计划将加速全球关键矿产供应链的重塑。各国将更加重视本土资源的开发、回收利用以及多元化进口渠道的建设,以降低外部风险。

六、 结论与展望:资源安全的新篇章

高盛的这份研报清晰地描绘了美国金属战略储备计划的潜在影响。它不仅是美国国家安全战略的重要组成部分,也将深刻改变全球大宗商品市场的供需格局和价格走势。

对于投资者而言,理解这一战略的深层逻辑至关重要。那些在关键矿产领域拥有资源优势、技术领先或具备强大供应链韧性的企业,将在未来的资源博弈中占据有利地位。同时,密切关注各国政策动向、LME库存变化以及地缘政治事件,将是把握市场机遇、规避风险的关键。

美国金属战略储备计划的启动,标志着全球资源安全进入了一个新篇章。在这一新常态下,资源不再仅仅是经济发展的要素,更是国家战略博弈的筹码。对市场参与者而言,这既是挑战,也蕴含着巨大的结构性投资机遇。

免责声明:本文内容基于高盛(Goldman Sachs)研究报告,仅供参考,不构成投资建议。大宗商品市场波动剧烈,请务必谨慎决策。