2026年的今天,全球科技巨头正在经历一场史无前例的“自我革命”。微软、谷歌、亚马逊三大云厂商,2026年资本开支合计将超6500亿美元——相当于每天烧掉18亿美元!但这不是泡沫,而是一场从软件到硬件、从云端到硅基的财富大转移。在这场AI基础设施的狂潮中,哪些公司才是真正能“睡觉时也赚钱”的资产?我们深度拆解台积电、阿斯麦、微软、谷歌、亚马逊五大核心标的,揭示2026-2031年的投资主航道。

一、宏观变局:硬件吞噬资本

2026年的资本市场叙事逻辑变了。过去是“软件吞噬世界”,现在演变成了“硬件吞噬资本”。为了训练参数量指数级增长的AI模型,科技巨头们开启了人类历史上规模最大的基础设施建设竞赛。这笔巨额资金,正在从云厂商的口袋,流向半导体产业链的上游。2026年三大巨头资本开支(预测):核心逻辑: 这种史无前例的资本密集度,实际上构成了向半导体上游的巨额财富转移。

二、半导体“收费站”:垄断物理层的终极赢家

在AI时代的淘金热中,台积电和阿斯麦不仅仅是“卖铲子”的人,他们控制了金矿的入口。1. 台积电 (TSMC):硅盾之王

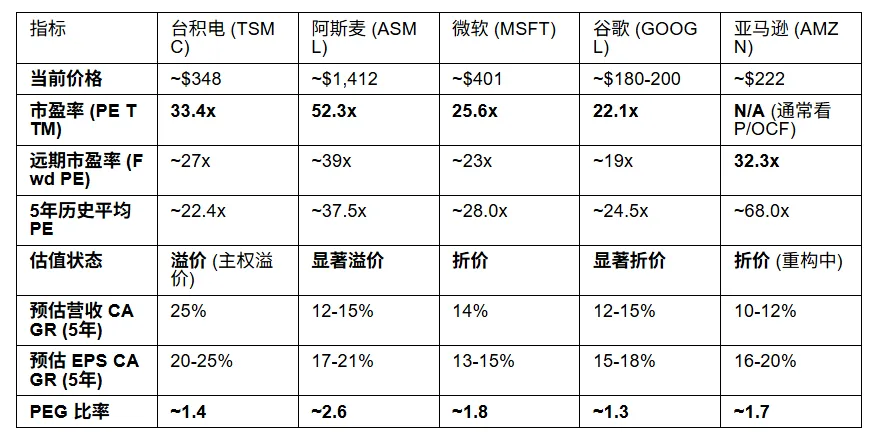

核心逻辑:全球90%的AI芯片(NVIDIA、Google TPU、AWS Trainium)都依赖其CoWoS先进封装。定价权爆发:2026年起,5nm以下先进制程涨价3-5%。在通胀周期中逆势提价,证明了其护城河深不可测。技术护城河:2nm(N2)与1.6nm(A16)制程锁定英伟达等大客户。投资结论:PEG≈1.4,被低估的“AI征税者”。只要地缘政治无极端冲突,就是长期核心持仓。2. 阿斯麦 (ASML):光刻机的“唯一神”

不可替代性:2nm以下制程必须依赖其High-NA EUV光刻机,单价超3.5亿欧元。风险提示:估值已“完美定价”,短期内面临回调风险,适合逢低吸纳。

三、云巨头“囚徒困境”:谁在裸泳?

微软、谷歌、亚马逊正在经历一场“囚徒困境”。为了不掉队,他们必须不计成本地投入。但谁的投入能真正转化为利润?谷歌 (Google):被低估的AI巨头

估值吸引力:当前PE仅20-22倍,远低于行业平均水平。核心优势:拥有自研TPU生态(成本控制优势)和全球最深的数据护城河(Search/YouTube)。激进投入:2026年资本开支计划高达1800亿美元,押注Gemini 3模型。投资结论:最具不对称收益潜力的标的。一旦反垄断靴子落地,估值修复弹性极大。微软 (Microsoft):稳健的“蓝筹”

核心优势:与OpenAI的深度绑定确立了企业AI领导地位。致命隐忧:45%的云积压订单依赖OpenAI。这种“循环营收”掩盖了真实的外部需求风险。亚马逊 (Amazon):效率与增长的双轮驱动

核心逻辑:AWS重回20%高增长轨道,秘诀是自研芯片(Trainium)带来的低成本优势。投资建议:“全天候”长期赢家,关注其经营现金流(OCF)而非短期PE。

四、核心数据对比:2026年投资风向标

五、写在最后:投资策略

数据来源:根据互联网公开研报信息整理AI应用落地不及预期:如果应用端无法产生收入,资本开支可能会突然“气穴”式收缩。

数据来源:根据互联网公开研报信息整理AI应用落地不及预期:如果应用端无法产生收入,资本开支可能会突然“气穴”式收缩。

免责声明:本文基于2026年市场公开信息整理,不构成投资建议。股市有风险,入市需谨慎。转发给你的投资伙伴,一起看清2026年的财富逻辑!✨我是袁铭泽(原名:袁冰冰),一名专业投资理财顾问这不仅是一场“教你买什么”的投资课更是“引导你看见内在逻辑”的财富认知之旅

数据来源:根据互联网公开研报信息整理

数据来源:根据互联网公开研报信息整理