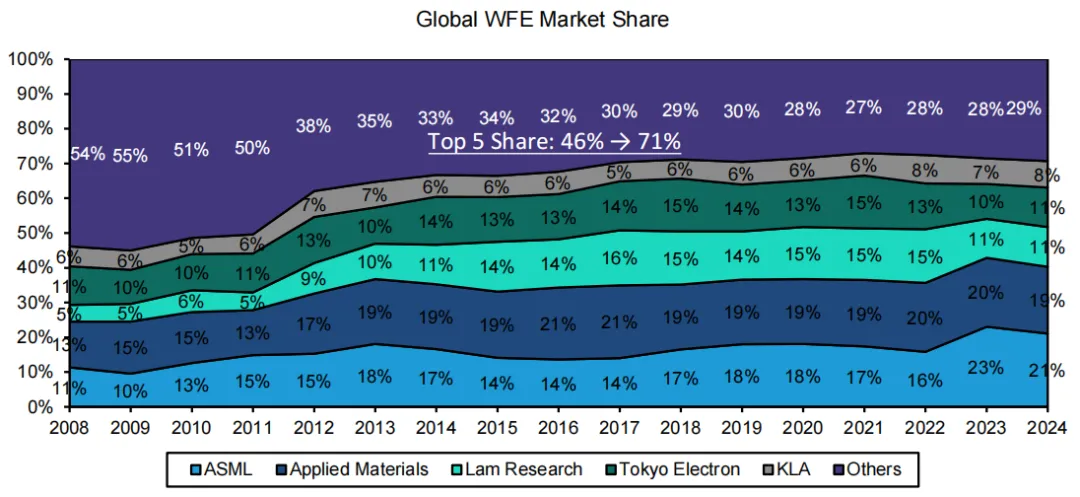

尽管整合后竞争依然激烈,但并未侵蚀利润率。领先的WFE厂商即使在并购之后整体毛利率能保持持续上升。

并购的协同效应,往往会获得额外的市场份额。其中一个最成功的案例是拉姆于2012年收购Novellus,合并后公司的市场份额从7.4%增长至9.4%,并在随后几年中进一步扩大了市场份额。

对于中国WFE厂家的启示是平台化企业在未来将持续通过并购扩大市场份额,高质量细分领域厂商有望迎来积极发展。现在国内最主要的平台化公司是华创与中微。

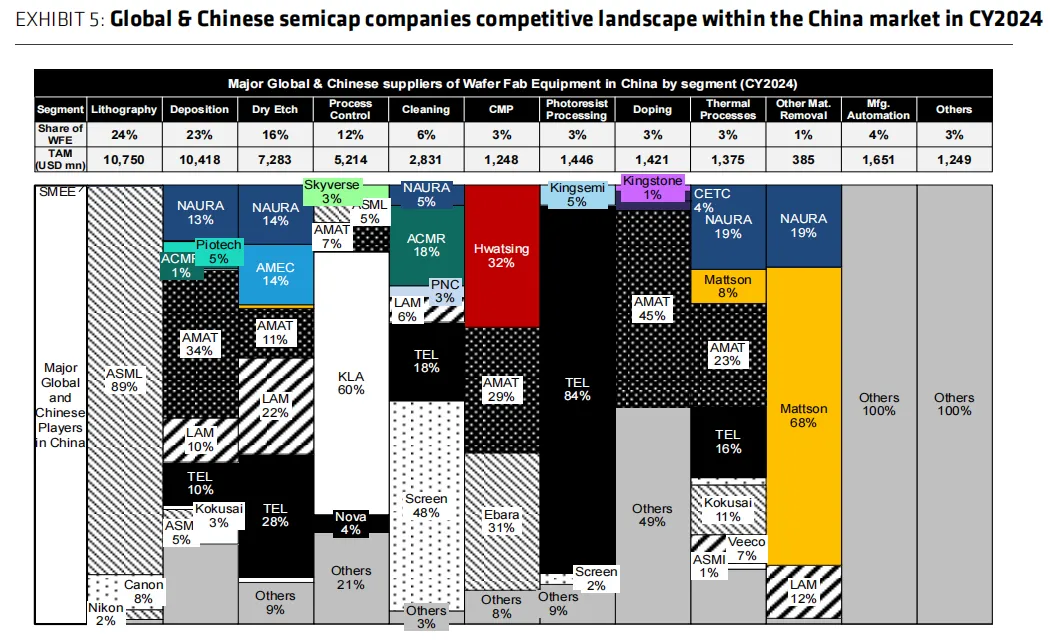

再来看几张WFE行业图谱。

这是张中国市场内各板块的市占情况,比较直观:

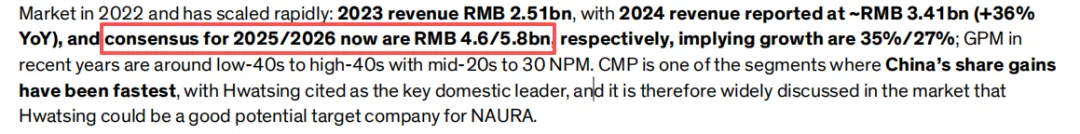

光刻的王者阿斯麦,接近90%的市占,尼康与佳能望尘莫及;薄膜沉积除了应材外,势力较均衡,国内靠前的是华创与拓荆;干法刻蚀上,第一梯队拉姆与东京电子,华创、中微、应材皆为第二梯队;量检测科磊遥遥领先,国内看飞测;清洗设备日本Screen设备大幅领先,国内主要是盛美与华创;CMP的话华海清科全球范围内市占也是不错的..其他不赘述了。

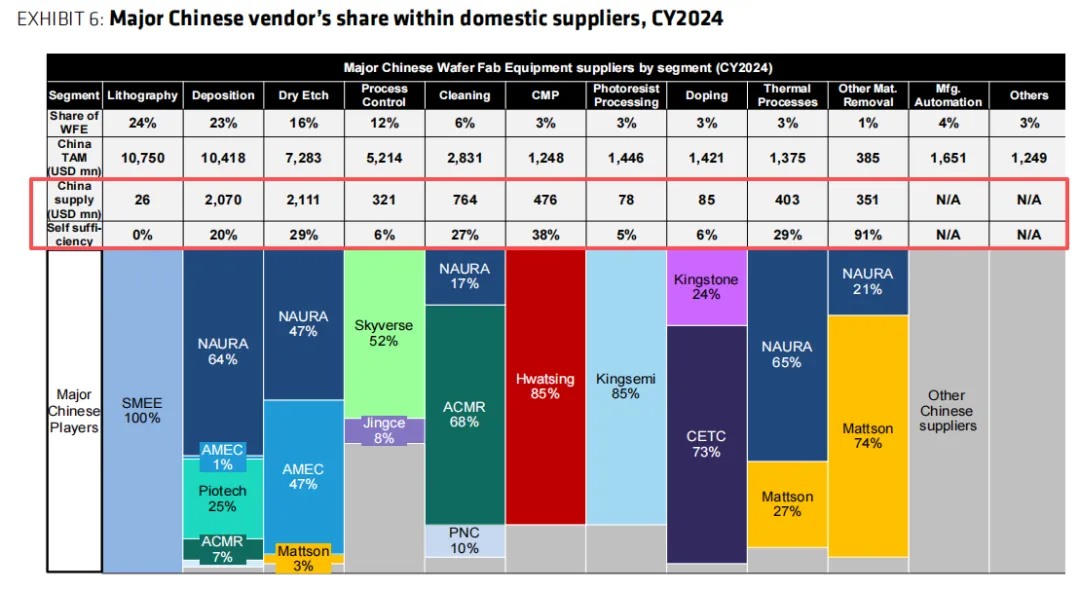

刨除国外厂家,再单独看下国内厂家本身的市占情况。

就论自主化率,WFE各板块都有比较大的增长空间。亟待突破的是光刻、量检测、涂胶显影、离子注入等吧。光刻的上海微各种报道上覆盖非常多;量检测国内玩家主要还是飞测与精测,飞测领先较多,产线验证情况相对较好;涂胶显影主要是芯源微,这哥们占的赛道不错,华创并购后布局更完善了;离子注入设备暂看电科装备与凯世通。就论布局完善程度,国内还得是看华创啊~

研报里分析了华创并购芯源微的方式与结果,就不多说了;以及存在可能并购华海清科的几种方式。

华海清科的规模体量不小,市值也不小,整体增长率也还不错。并购的三种模式猜想分别是:

路径一:先少数股权后控股权(类似收购芯源微,分阶段增持股权);

华创通过协商方式,分批购入20%-30%的股权(例如来自国有股东或财务投资者),并进入董事会,随后在监管机构要求平等对待时发起要约收购。该交易可能以现金为主,同时鉴于芯源微的并购实践与避免长期的股份置换审批流程,从而避免对华创现有股东的稀释影响。

路径二:通过要约收购或协商合并实现多数股权收购;

以现金方式收购超过50%的股权,若达到一定持股比例则强制启动要约收购。鉴于华海清科已登陆科创板并具有战略定位,预计将有多层审批流程。

路径3:在政策引导下的产业平台内实施战略性合并;

采用“现金+股票”混合方式——若华创市盈率处于溢价水平,则稀释效应较小;然而,科创板的换股比例及审批周期通常比现金交易更长。

研报既然都这么写了,那估计多少有传闻,但最终结果如何,唯有静等了。

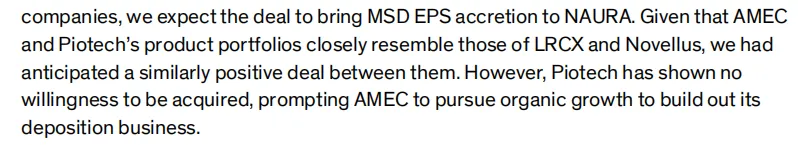

就有如25年初,一直盛传的中微并购拓荆一般,暂以拓荆无意被收购而暂告一段落。随着26年1月中微对拓荆进一步减持,估计也应该差不多放弃了吧。

今天就酱紫吧,祝大家周末愉快呀。