之前分享过那套"NotebookLM + Gemini"的股票研究工作流。

很多朋友说:"每次用操作太麻烦,能不能一键搞定?"

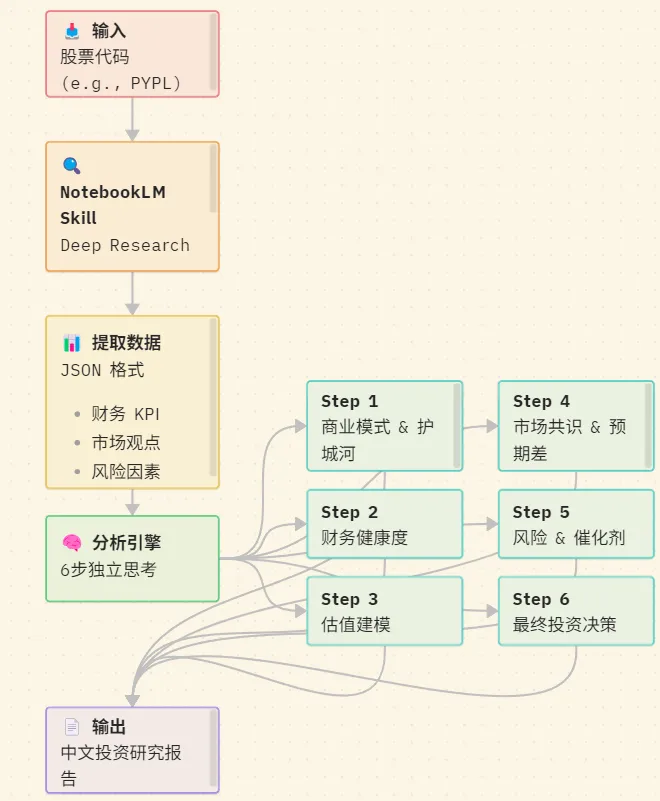

于是,我们根据那篇文章的逻辑,写了一个新的 Skill。 现在只要告诉它一个股票代码,剩下的事儿全自动——从数据采集、深度分析,到最后输出一份完整的中文投资报告。

这个 Skill 是怎么组成的?

整个 Skill 分三层:

1. 数据采集层:调用 NotebookLM Skill

输入股票代码后,Skill 会自动调用现成的 notebooklm 这个 Skill。 它会启动 Deep Research 功能,全网搜罗财报、研报、新闻。 不用你手动下载 PDF,也不用手动上传。

2. 分析层:6 步独立思考 这是核心。我们把分析拆成了 6 个独立的步骤,每一步只专注回答一个问题:

每一步都是独立的"深呼吸",不会互相干扰。 3. 输出层:中文研究报告

最终把 6 步分析的结论汇总,生成一份结构化的中文报告。

跑了一下 PayPal,结果挺惊喜

我用这个 Skill 跑了一下 PayPal (PYPL)。

它精准抓住了一个核心矛盾:"Braintree 增长快但利润低" vs "品牌业务赚钱但份额在掉"。

而且它算出来,PayPal 目前的股价,其实是在被市场当作"零增长"来定价的。

以下为完整报告:

注意:AI结论仅供参考,不作为投资建议 分析日期: 2026年1月 分析对象: PayPal Holdings, Inc. (NASDAQ: PYPL) 当前价格: ~$57 - $61 (参考范围)

1. 商业模式与竞争壁垒分析 (Business Quality & Moat) 核心商业逻辑

PayPal 本质上是一个双边支付网络,同时服务于商家(Merchants)和消费者(Consumers)。

消费者端:提供数字钱包(PayPal & Venmo)、先买后付(BNPL)和 P2P 转账。 商家端:提供全栈支付处理(Braintree)、品牌结账按钮(Branded Checkout)和增值服务。

护城河评级:【中等偏窄】(正面临侵蚀)

网络效应:强。拥有超过 4.3 亿活跃账户。这种规模效应是其最强的防御壁垒,商家难以拒绝一种拥有如此庞大用户基础的支付方式。 转换成本:中等。对于依赖 PayPal 结账转化率的商家来说,移除 PayPal 按钮会直接导致销售额下降(PayPal 结账转化率通常比普通银行卡输入高 80% 以上)。但对于消费者而言,切换到 Apple Pay 或 Google Pay 的摩擦几乎为零。 品牌心智:强。在在线支付领域,“安全”与“信任”的代名词。

关键商业挑战:结构性张力

我们的分析发现一个核心的结构性矛盾:利润率较低的“无品牌处理业务”(Unbranded/Braintree)增长速度远快于高利润的“品牌结账业务”(Branded Checkout)。

现象:Braintree 虽然赢得了 Uber、DoorDash 等大客户的交易量,但其 Take Rate(费率)和利润率远低于 PayPal 品牌按钮。 后果:随着 Braintree 收入占比提升,整体**交易利润率(Transaction Margin)**不可避免地受到结构性压制。

初步结论:PayPal 正从一个“高增长的互联网平台”退化为一个“支付基础设施公用事业股”。管理层的核心任务是稳住房价高昂的品牌结账份额,同时提高无品牌业务的盈利能力。

2. 财务健康度深度扫描 (Financial Health) 盈利质量:现金牛 (Cash Cow)

尽管市场担心增长放缓,但 PayPal 的财务报表显示其造血能力依然处于顶尖水平。

自由现金流 (FCF):即使在资本支出后,年均产生 $50亿 - $60亿 的自由现金流。这是支撑其股价底部的核心锚点。 利润趋势:交易利润率(Transaction Margin %)在经历了几个季度的下滑后,已在 46% 左右企稳。这表明新管理层的“盈利优先”战略正在生效。

资产负债表:堡垒级

净现金状况:拥有约 $144亿 的现金及投资,足以覆盖约 $114亿 的债务。 抗风险能力:在宏观经济不确定性增加(如衰退担忧)的环境下,这种强劲的资产负债表提供了巨大的安全边际,并允许公司在股价低迷时进行激进的回购。

关键 KPI 警示

收入增长:已降速至 6%-8% 的中个位数区间。这确认了公司已进入成熟期,不再享受高估值溢价。 活跃账户数:增长停滞甚至微跌。这表明用户获取已达天花板,未来的增长必须依靠 ARPA(每用户平均收入) 的提升,而非用户数的扩张。

审计师视角:财务数据真实可靠,现金流含金量高。最大的风险不在于报表造假,而在于核心盈利指标(交易利润率)的长期下行趋势是否真的已经触底。

3. 估值建模与安全边际 (Valuation Modeling) 历史与同行对比 (Relative Valuation)

PayPal 目前的估值处于历史极低位,且与同类公司相比存在巨大折价。

市场定价逻辑:市场目前将 PayPal 定价为一家零增长甚至负增长的传统支付处理商(如 FIS, Global Payments),完全剥夺了其作为科技平台的溢价。 Visa/MA 对比:市场给 Visa/MA 25倍以上估值,是因为它们是“收租模式”,几乎没有信用风险且竞争壁垒极高。市场认为 PayPal 的护城河不如卡组织稳固,因此给予惩罚性折价。

绝对估值思维 (Mental Model DCF)

如果 PayPal 未来 5 年的年化增长率为 0%(完全停滞),仅凭 $60亿 的自由现金流,给予 10% 的折现率,其合理市值也应在 $600亿左右。 当前市值仅在该水平附近徘徊。这意味着:目前的股价隐含了市场对“永久性衰退”的预期。 安全边际:只要 PayPal 能维持 3%-5% 的温和增长,并通过回购减少流通股,其内在价值就将显著高于当前价格。

与众不同的判断:市场对“竞争导致消亡”的风险定价过高。PayPal 的网络粘性比市场预期的要强。即使作为一家纯粹的“现金回馈型”公司,目前的估值也具备吸引力。

4. 市场共识与预期差解读 (Consensus & Contrarian View) 华尔街共识:观望 (Show Me Story)

主流评级:持有。大多数分析师处于观望状态,等待新管理层证明其战略有效性。 平均目标价:$72 - $80。意味着相对于当前价格有约 30% 的上涨空间。 熊方观点:“PayPal 是支付领域的雅虎/eBay”。认为其技术陈旧,正被 Apple Pay (iOS生态) 和 Shop Pay (电商生态) 两面夹击,最终将失去相关性。

我们的逆向观点 (The Contrarian Bull Case)

市场可能忽视了以下几点:

静水流深带来的复利:市场过度关注“品牌份额流失”,却忽视了 Venmo 和 Braintree 正在构建新的护城河。Venmo 的货币化(借记卡、Pay with Venmo)才刚刚开始,这是一个被低估的增长引擎。 回购的威力:当一家公司以 11倍 PE 回购 8-10% 的股份时,即使净利润零增长,EPS(每股收益)也会每年自然增长 8-10%。这是数学规律,而非预测。 甚至不需要赢:PayPal 不需要击败 Apple Pay,只需要“不输得太惨”并保持现有规模,目前的估值就已经能通过回购带来双位数回报。

5. 核心风险与系统性因素 (Risks & Catalysts) 致命风险:结账按钮的“管道化”

如果 Apple Pay 和 Google Pay 成功将支付整合到操作系统底层,PayPal 可能会被降级为后端的“资金管道”,从而失去高额的品牌费率。这是关乎生死的存在性风险。

监管阴云

CFPB (消费者金融保护局):正在审查“垃圾收费”和数字钱包规则。更严格的监管可能会增加合规成本,不仅限于罚款,更在于商业模式的受限。

正向催化剂 (Catalysts)

Fastlane 的推广:PayPal 推出的 Fastlane 允许用户在没有账户的情况下通过“一次性密码”快速结账。若是能被大型商家广泛采用,将大幅提升其在“无品牌”领域的利润率。 连续的季度 beat:一旦市场确认交易利润率(Transaction Margin $)连续 2-3 个季度正增长,估值修复行情(Re-rating)将立即启动。

6. 最终投资决策 (Final Verdict) 投资评级:买入 - 激进价值型 (BUY - Aggressive Value) 核心逻辑: 这是一笔经典的非对称回报交易。下行空间被极低的估值(12x PE)和巨额现金流/回购所封锁(地板实),而上行空间则取决于市场情绪的回归(天花板高)。

我们不需要 PayPal 重回高增长巅峰;我们只需要它证明自己**“没有他在变”**。一旦这种认知反转,估值从 12x 修复到 18x 就是 50% 的涨幅,而这还不包括每年的 EPS 增长。

价格目标

主要目标价 (12个月):$85 逻辑:给予 15x 的合理 P/E 倍数 × 预估 $5.60 EPS。 牛市情景:$105 逻辑:若 Transaction Margin 显著回升,市场给予 18x P/E。 熊市情景:$45 逻辑:若核心品牌业务加速崩塌,估值压缩至 8x P/E (纯收息股定价)。

操作建议

仓位配置:中高配 (3%-5%)。 策略:当前价格具有极高吸引力。建议分批建仓,重点关注每个季度的“交易利润总额 (Transaction Margin Dollar)”是否保持正增长。